(本文作者为兴业证券首席宏观分析师王涵,授权华尔街见闻发表)

3月25日美东时间7PM,沙特空袭也门,油价瞬时开始暴涨,涨幅最高达到6%。我们的点评如下:

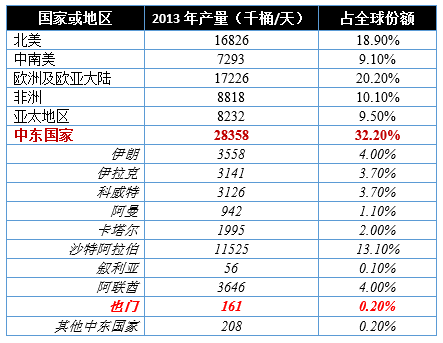

1)直接影响:也门影响全球0.2%的原油产量、4%的油运输量;

2)间接影响:也门之战实际上是沙特和伊朗之争,也是穆斯林两派之争,大中东影响全球32%的原油产量;

3)更大的黑天鹅:全球没需求,如果也门导致油价(通胀)暴涨,不仅可能引发对滞涨的担忧,还有可能引发市场质疑宽松货币政策的可持续性。

事件

3月25日美东时间7 P.M,沙特空袭也门,油价瞬时开始暴涨,涨幅最高达到6%。

也门冲突中的几方

Hadi(逊尼派,亲沙特,去年9月被Saleh搞下台);

Saleh(什叶派,亲伊朗,去年9月把Hadi搞掉后成立政府);

AQAP (基地组织也门分舵,主要扮演“搅屎棍”+趁火打劫的角色)。

冲突的原因

表面上是Hadi和Saleh之间的个人恩怨,实际上和中东绝大多数的矛盾一样,就是穆斯林内部逊尼和什叶两派之争,或者说是沙特和伊朗在也门的“代言人”之争。

也门的地位:产量不入流,地理位置很重要

虽处中东地区,也门自身的原油产量在全球占比并不高,2013年仅0.2%。然而,地理上来说,也门把守着亚丁湾(Gulf of Aden,就是天朝海军最近老去溜军舰的地方),其地理位置很重要。途径也门的原油及成品油运输量在全球原油总供给中占比4%。

市场怕的是黑天鹅:中东整体战争前奏?

自打大英帝国开始把能源的重心从煤转向石油开始,中东就没太平过。一方面,日不落帝国有着给殖民地“安钉子”的传统,在三大宗教的圣地—耶路撒冷—放了一堆犹太人,搅得以色列和整个阿拉伯国家经常征战;另一方面,穆斯林内部什叶派与逊尼派的争夺也是由来已久(比如当年的两伊战争,除了美苏争霸之外,也有两派之争的部分因素)。而美国在奥巴马上台之后能源供给上升、战略重心重回亚太,也使得整个中东出现了一定的势力真空。当前也门之战,从小处说是沙特和也门之争、说大了则有可能引发中东整体性的战争。由于这一地区提供了全球32%的原油供给。因此小小也门引发原油价格一日之内最高跳升6%,也就不足为奇了。

如何评估这只“黑天鹅”的影响

首先,既然是“黑天鹅”,而且是涉及到地缘政治、战争的黑天鹅,其预测基本上是超出了包括我们在内的绝大多数卖方分析师的能力范围。但是,在其位谋其职,我们还是要从金融的层面上去拍一拍。拍数据困难,装模作样理一理逻辑还是可以的:

历史回顾—战争对油价的影响:中东地区全局性或是有大国直接参与的军事行动(两次石油危机、两伊战争、91年海湾战争),原油价格上涨幅度在76-190%之间;而近几年的阿拉伯之春,由于仅仅是涉及个别国家,则期间油价的上涨幅度略为有限(29%)。

潜在的完美风暴:滞涨的隐忧。我们从去年以来一直强调,美国经济增长的势头并不支持联储趋势性加息,因此美元本身会有回调。从某种意义上来说,过去美元下跌、黄金、农产品上涨,的确是在按照“有钱、没需求”的逻辑演绎。然而,如果叠加上供给层面带来的油价上涨,则整个组合对大多数资产价格就会显得更加不利。如果因为战事扩大、原油在需求疲弱的背景下因供给因素上涨,则这种滞涨的组合对绝大多数资产来说都将是不利的。而如果叠加上油价倒逼多数央行转向紧缩,则将使绝大多数资产价格雪上加霜。当然,现在这并非我们的基准假设,但这种”完美风暴“一旦出现,将对整个大类资产配置方向产生巨大的影响。

市场反应:短期内避险情绪在主导

油、金、瑞士法郎、瑞典克朗等传统避险资产大幅上涨。欧、亚股市下挫、美股期货下跌。这一组合显然更多体现的是避险情绪。然而,值得注意的是,美元指数今日是下跌的。通常来说,投资者认为”美元是避险资产“,但恰逢市场在修正对联储政策的预期,这一组合有可能会短期内进一步推升油价的上涨幅度。(从原油期货、期权市场来看,期货曲线上移,期权市场微笑曲线等都在明显反应油价上涨的预期,这其中有多少来自于地缘政治的因素,又有多少源自于对美元本身的看法变化,是一个有意思的问题。)