(本文是圣路易斯分行联储主席-詹姆斯·布拉德在法兰克福国际货币金融机构官方论坛(OMFIF)上的演讲稿,Mikko等翻译)

美国货币政策的常态化进程

美联储对美国的货币政策保持着宽松的态度

资产负债表规模仍处高位

利率仍然处在接近0的水平

相较于前几年,美联储货币政策目前看来已经更接近“常态化”

为了更好地适应今后两年上升的经济发展状况,现在就将货币政策常态化是一个不错的选择

虽然政策常态化已经开始了,但是美联储依然保持着维持宽松货币政策的态度

决定是否开始常态化的五个因素

美国劳动力市场的改善相当迅速

美国的GDP增长基础仍然相当强健扎实

美国目前的低通胀水平是一些临时因素所致,这些因素很可能在不长的时间内发生反方向的变化

一些标准的泰勒式规则已经表明,美国目前的利率水平已经低于0的下限了

利率长期处于0的水平,导致金融稳定性风险不对称

FOMC去除了“耐心”这一措辞

通过去除“耐心”这一措辞,联储已经适时地回归了“数据本位”的货币政策

“耐心”是前瞻指引中的一类特别措辞,以暗示政策利率不会在下几次会议中被调整

通过移除“耐心”这一措辞,委员会可以恢复到常态化的货币政策制定方式,以在每一次会议上决定合意的利率水平

去除这一前瞻指引可被视为美国经济强劲复苏的信号

接下来是?

每一次会议的行动将取决于新发布的经济数据是否符合FOMC的预期

高于预期的经济数据将促使FOMC加快提升利率的步伐,反之亦然

一般情形则是美国经济的持续改善将使得利率上行

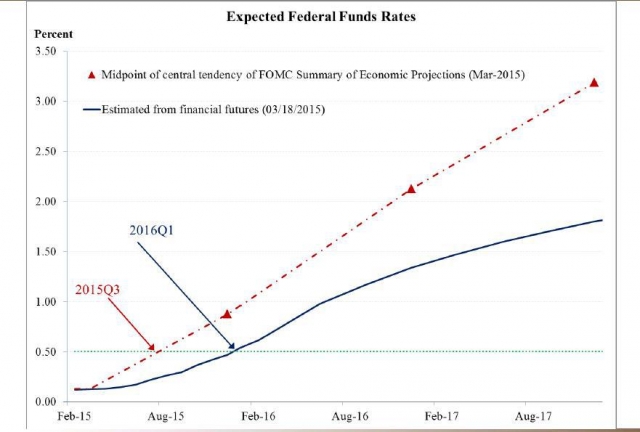

目前可预期的政策利率发展趋势

目前,金融市场预期政策利率将在2016年一季度提升到50个基点的水平

这比联储3月经济预测摘要报告当中所预期的要更晚

可以预见,在未来某个时间,这两种观点将会变得一致

图:政策利率预期的差异

*现在让我们转到之前提到的在美国货币政策正常化决定中起关键作用的5个因素。关于其它影响因素的讨论,我们将放在Q&A中进行。

美国劳动力市场状况的持续好转

失业

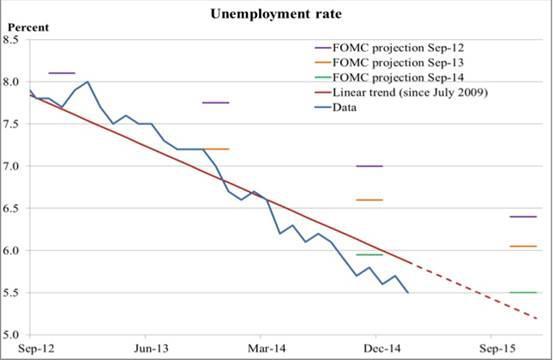

失业率比联邦公开市场委员会的预想要下降的更快,并且大量新的工作机会正迅速增加。

现今的失业率正逐步接近长期稳定的范围内,也与2015年3月的联邦公开市场委员会经济预测摘要上面提出的正常水平吻合。

长期失业率的估计有较宽的置信区间并且会随时间发生改变。所以讨论这个估计值是否有百分之多少的偏差在统计学上没什么意义。

图:失业率比预期的下降地更快

失业率预测

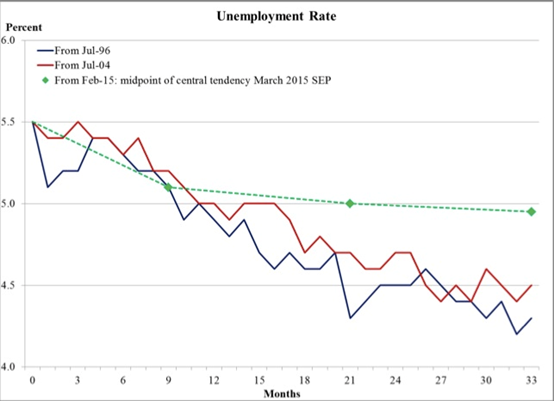

经济预测摘要中的集中趋势表明失业率只会从当前的水平慢慢下降。

这和前几年的预测是相同的。

美国历史上经历过两个经济扩张时期——20世纪90年代和21世纪前10年,它们均表明失业将会达到更低的水平。

图:失业率可能比当前预测的下降地更快

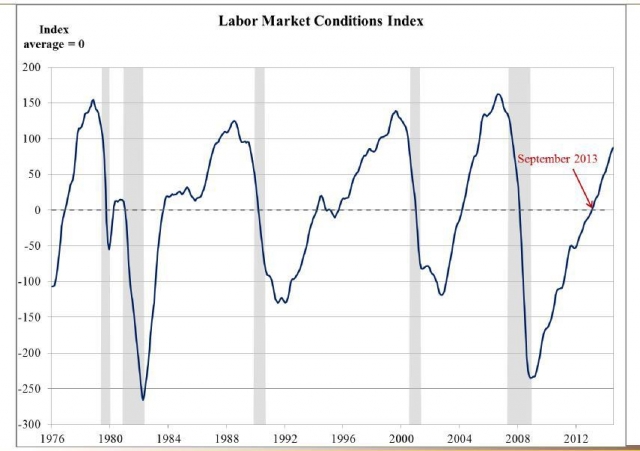

更广义地评估劳动力市场

失业率和非农就业数据是度量美国劳动力市场表现时常用到的指标,但实际上,还有很多其他可用的指标的存在。

FED成员编制过一个可以衡量劳动力市场状况的指数,该指数中含有多个指标的信息。

当下,这个指标已经高于长期的平均水平。

这意味着,综合多个指标代表的信息来看,当前的美国劳动力市场的表现已经高于平均水平。

图:劳动力市场指数高于平均值

劳动力市场情况总结:

总之,美国当下劳动力市场条件已经得到改善,并且接近甚至超过了平均的水平。

一个正常(健康)的劳动力市场在历史上从未与接近0的政策利率一同出现过

在接下来的两年内,劳动力市场的表现很可能显著高于长期水平。因为即便开始推进货币政策常态化,联储也将保持宽松政策。

美国经济增长将依旧保持活力:

如果我们用一季度1.5%的实际GDP年增长率来回溯,那过去四个季度的增长率达到了3.3%。

我认为在中期,美国GDP增长率能够维持3%的水平。

鉴于当下美国潜在增长率位于2%附近,3%的增长率意味着增长远高于趋势。

有利因素

美国经济增长正得益于两个有利因素。

首先,全球石油价格的持续下跌使美国经济受益匪浅。

据传闻,消费者可能会对油价的下跌做出更多的调整,因为油价在2015年的疲软被视为是永久性的。

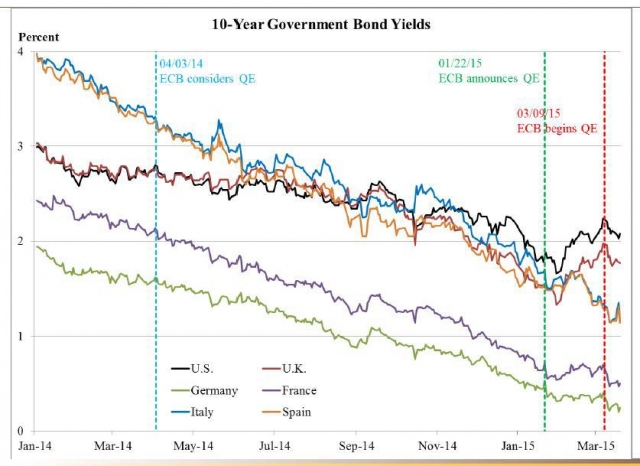

其次,欧元区通过发行主权债务实行的量化宽松政策已经推动美国资本市场的长期收益率走低。

无论油价下跌还是较低的长期收益率都是改善美国宏观经济表现的重要因素。

图:欧元区量化宽松所导致的美国市场收益率走低

图:对于美元而言,油价回归到了十年前的水平吗?

汇率

欧洲央行的量化宽松的政策将导致欧元疲软,并使美元走强。

基于美联储和欧洲央行相关的货币政策立场,这是这一政策的自然结果。

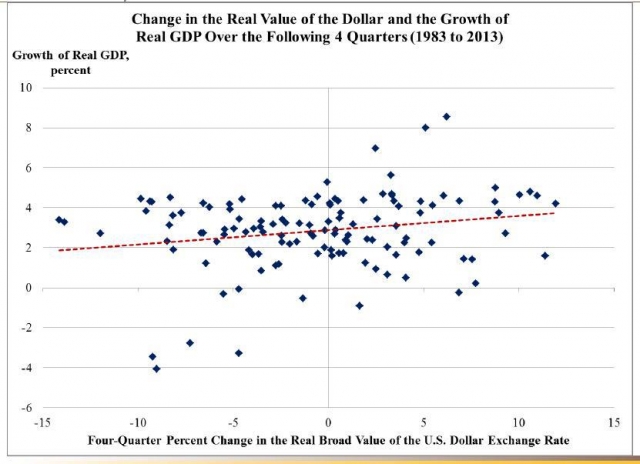

但是就如下图所示,从1983年起实际汇率的走势与美国未来GDP增长的数据并没有因果联系。

该图表明了汇率变动对美国经济表现的影响有限。

图:美元实际汇率的波动与实际GDP的增长之间相关性不明显

通胀率处于低位是暂时情况

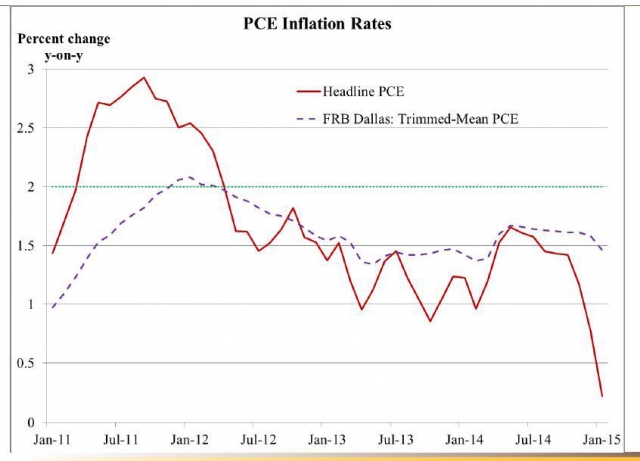

FOMC的通胀目标是2%。

2012年1月通胀高于目标值,但在2013年和2014年一直低于目标值。

图:个人消费支出(PCE)的通胀率

通胀预期

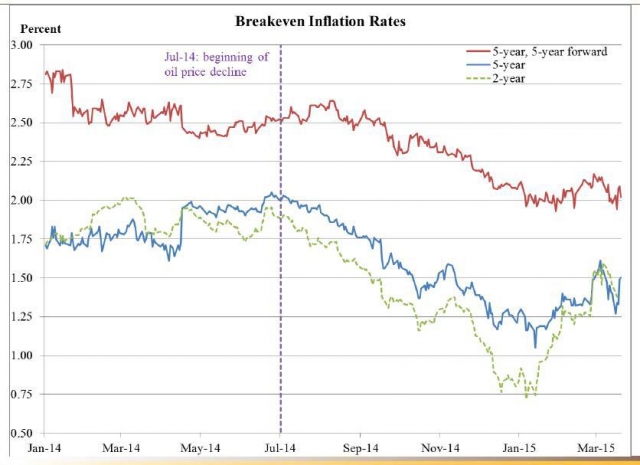

根据现代宏观经济理论,通胀预期是实际通胀的一个重要的决定因素。

在最近的几个月,以市场状况为衡量标准的通胀预期下降到了较低的水平。

这些通胀预期极有可能在未来几个月或几个季度里回升,并与美国联邦公开市场委员会的通胀目标相一致。

然而,这仍需仔细观察。通胀及通胀预期日益偏离通胀目标的情况已然成为公众关注的焦点。

图:市场的通胀预期进一步走低

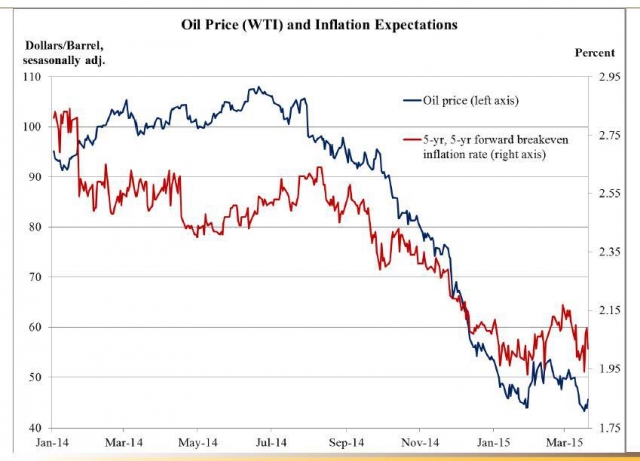

与石油相关的通胀预期

未来市场5到10年的通胀预期不会受到全球石油市场波动的明显影响。

然而,从去年夏季开始通胀预期与油价下跌开始高度相关。

在油价稳定下来之前我都将对通胀预期保留意见。

图:名义油价与通胀预期相关

名义工资增长情况

名义工资增长情况有时会被当成是影响通货膨胀上升的又一因素。

但是,名义工资的变化滞后于通货膨胀。

此外,名义工资增长情况与生产率增长有关,而生产率的增长是一个不易衡量和预测的变量。

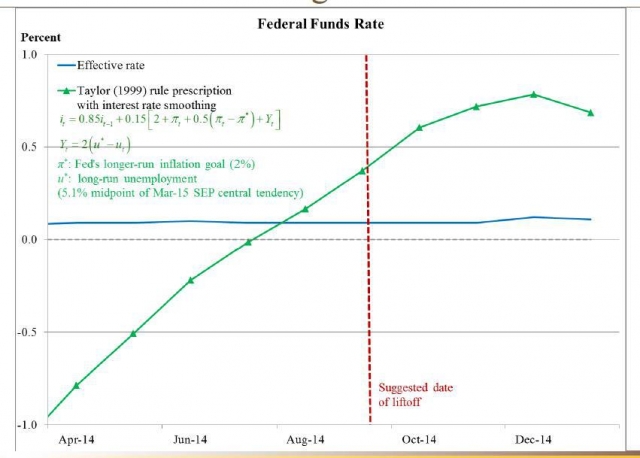

泰勒规则

重新审视泰勒规则(Taylor Rules)

随着货币政策常态化的推进,泰勒规则的指示结果值得进一步探究。

根据泰勒规则,短期名义利率会受到两个因素的影响,一是通胀偏离目标的幅度,一是长期的实际失业率。

下图中呈现的这一特定规则表现出了一定程度的惯性,能使利率变动趋于平滑。

这一规则显示早就应该加息了。

图:泰勒规则(1999)下政策性利率的平滑发展趋势

政策规则试图传递的信息

尽管常态化的货币政策早应开始,但是FOMC至今仍未放弃0利率政策。

FOMC对加息表现出了极大的耐心。

近期泰勒规则表现出了r*随时间变化的特征。

然而,这与泰勒规则在过去的情况完全不同:在r*随时间变化的情况下,泰勒规则的适用性并未得到过历史检验。

金融稳定性风险是非对称的,因为0利率水平维持了太长时间

资产市场表现

经济长时间处于0利率下限的水平,资产市场会产生严重的泡沫。

美国历史上有过两次深陷于类似的泡沫,一次是在上世纪90年代,纳斯达克的科技泡沫,一是在21世纪初,房价高企带来的泡沫。

每一种资产泡沫最后都破灭了。

如果美国的货币政策持续处于超常宽松状态,诸如此类的事件是否会在接下来几年里发生?

维持在零利率的风险

这种结果肯定是不受欢迎的,并且会引起美国货币政策的重要风险,比零利率本身的影响要大得多。

如果泡沫在一个重要的资产市场发生了,历史经验表明,我们对此几乎无能为力。

渐进的正常化将有助于减轻此种风险,同时仍为美国经济提供必要的宽松货币政策环境。

此种方法可能会延长我们预期的经济扩张持续的时间。

总结

我认为权衡是否开始施行常态化货币政策的五大因素是:

劳动力市场可能会持续好转。

实际GDP将可能持续急速增长,尽管第一季度速度下降了。

当前美国的低通货膨胀率可能是暂时的。

根据典型的泰勒规则,加息应该业已发生。

维持在零水平的时间过长可能导致巨大的风险。

圣路易斯联邦储备银行

Stlouisfed.org

美联储经济数据(FRED)

Research.stlouisfed.org/fred2/

James Bullard

Research.stlouisfed.org/econ/bullard

Paragons译

Mikko、王玉林 翻译、校对

潘佳莉、张坤、张鸿运、梁立、陈建廷 翻译

Contact:investlism@126.com

潘佳莉、张坤、张鸿运、梁立、陈建廷 翻译

Contact:investlism@126.com