美联储的华丽转身!2015年来最强“鹰”

来源:华尔街见闻 编辑: 2017-06-15

本次美联储议息会议基调明显偏鹰,可以说是2015年12月意外“预计要加息四次”的会议以来(尴尬的是只加了一次),最为鹰派的一次会议也不为过。但市场并不相信美联储对经济的乐观态度会维持太久,所以主要资产的走势被一定程度上压抑,尤其是美债收益率和美元汇率。

因为金融市场基于事件的走势,主要看事件本身“出乎预料”的程度,所以在本次会议中很多细节已经被市场预期到。

相比会议之前的市场预期,本次最为鹰派的两大要点有:

符合预期的要点有:

美联储认为不值得过度关注近期通胀、经济数据疲软,“当前数据有噪”。

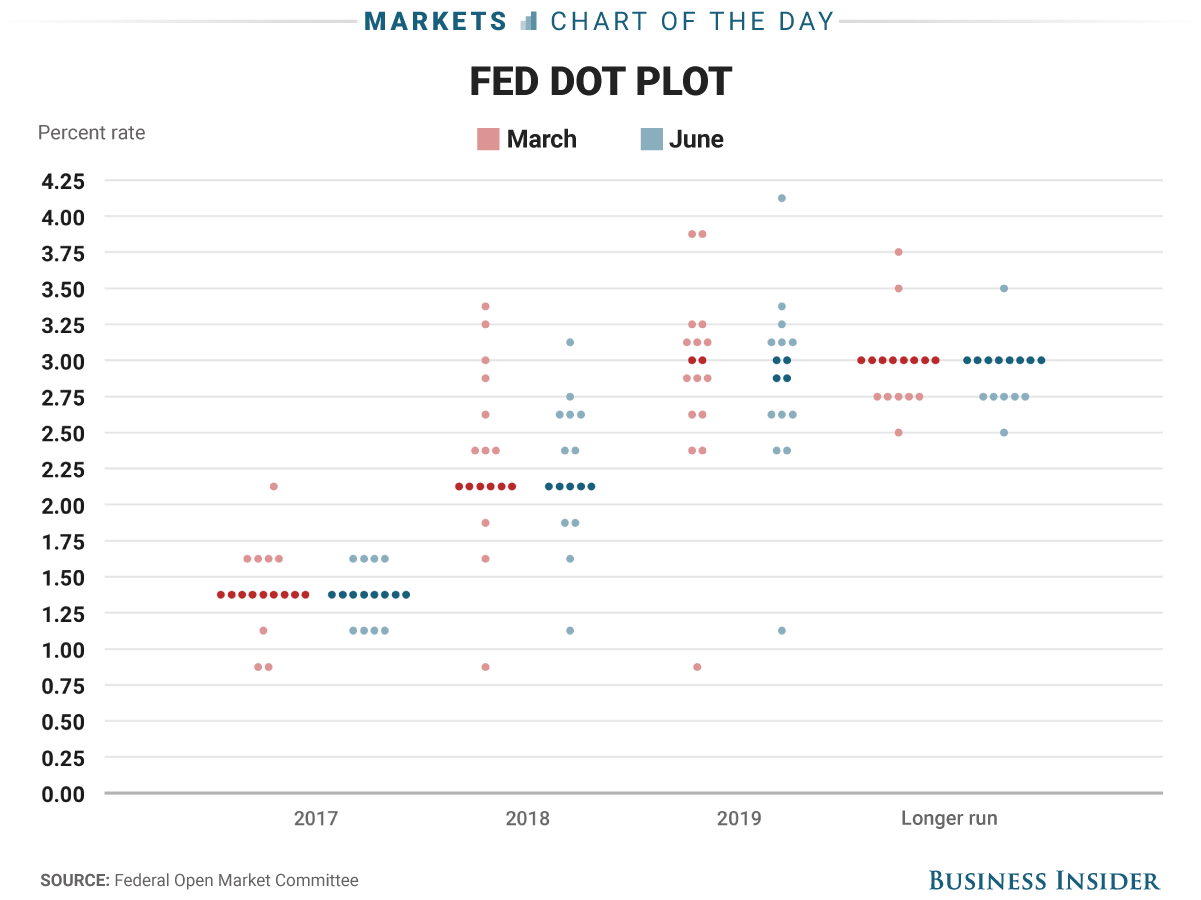

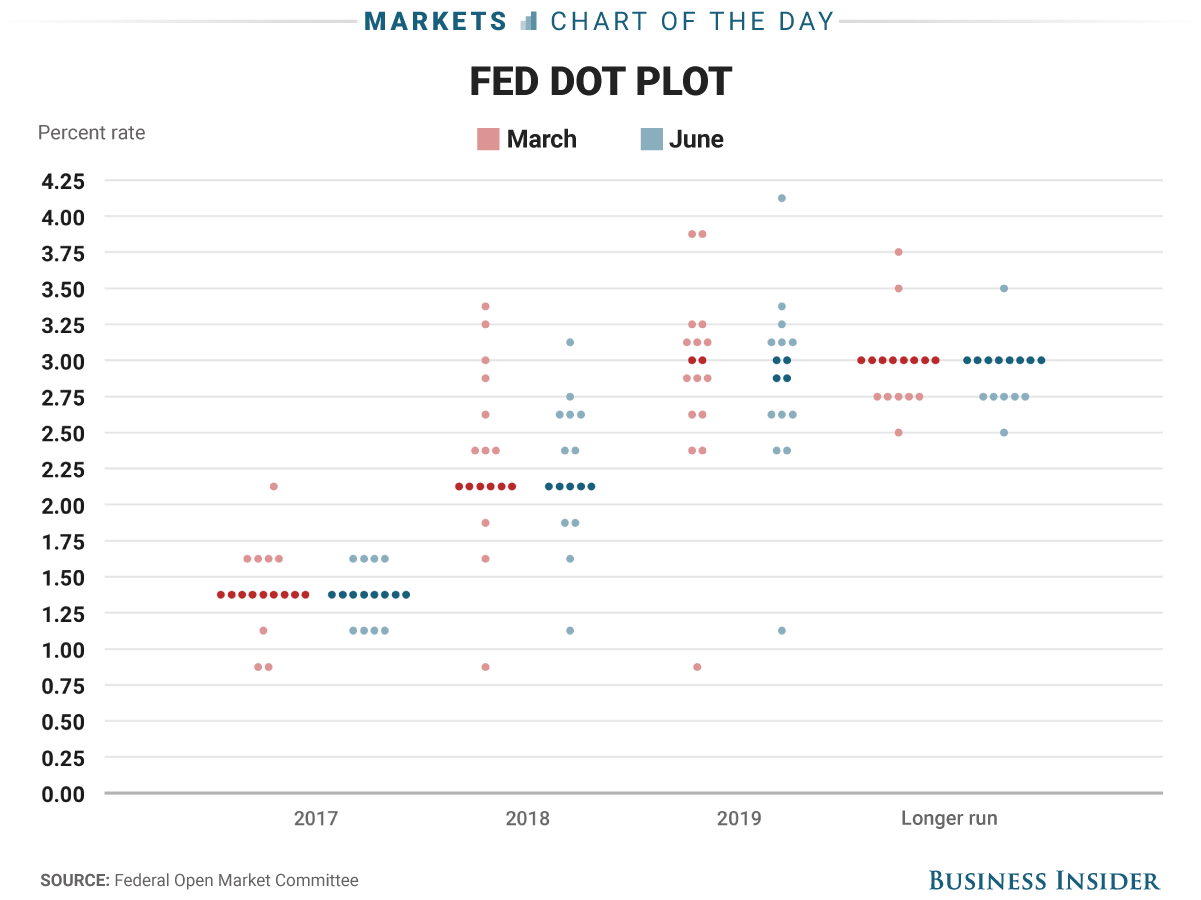

维持今明两年加息三次的点阵图预期,17、18年的委员预期变得更为集中,尽管中值只有2019年的“重心”略有下移。

小幅下调今年核心通胀预期0.2个百分点至1.7%。

较预期更为鸽派的要点有:

没有增量的鸽派信息!只有一些老生常谈的谨慎措辞,比如“利率长期还是会处于较低位置”、“联储需要规避快速加息的需要”等等等。

至于为何美元涨幅受限:

美联储对经济的预期相当乐观,但市场并不买账。不过笔者认为美联储现在已经不像过去,是依赖既有数据的表现来制定货币政策,投资者可能还没适应联储风格的转变。

需要注意的是,2016年时,每当市场对美联储的加息预期升温之时,美联储官员就会通过公开渠道来设法打压市场对此的过高预期。但如今,情况却已反转,美联储非但没有通过公开消息渠道来平抑加息预期,反而利用这样的机会来打消投资者对继续加息前景所仅存的疑虑。

点此在全球最大CFD券商开展交易

2年期美债收益率在美联储决议公布前后仅上涨了5个bp,还没有完全收复昨晚因不及预期的零售和通胀数据带来的跌幅。美国短债收益率是美元“吸引力”的主要指标。

仅有135个bp的2年期美债收益率,意味着债市投资者仅认为未来两年里美联储只最多加息半次!而不是现在点阵图预期的4次+,尽管通胀预期不振要负很大的责任的原因,但这么低的收益率仍是一个非常神奇的现象,我们有理由预期美债价格现在被大大高估,收益率一旦出现较大反弹,将给美元带来支撑。

但趋势性市场的出现一般需要有事件触发,除了Trump政府突然带来一些刺激政策上加速的消息,暂时看不到有别的重大事件出现的可能。就经济数据上来说,我们最近观察到多数机构认为美国经济糟糕的数据可能暂时见底,下半年会有令人惊喜的表现