经历6月以来的价格暴涨,包括铝在内的原材料价格涨到了一个“临界点”。

目前全国铝库存高达160万吨,价格却逼近17000元/吨。舆论惊呼,高库存并未导致价格下跌,反而推高价格上涨。

市场逻辑被“扭曲”了吗?假如受去产能影响较大的话,电解铝高库存从何而来呢?

据了解,这一现象引发各类机构激烈争辩,甚至有券商研究员认为,电解铝三季度即将出现“供需缺口”。

市场供需果真如此吗?究竟是哪些因素导致电解铝暴涨?电解铝后市上涨空间究竟多大?

宝城期货金融研究所所长助理程小勇在研报中提出一个新观点,“在目前的经济环境下,铝供应不大可能出现缺口,成本涨价传导更重要。”

2017年以来,在供给侧改革背景下,电解铝价格一路高歌猛进。不过,和价格齐飞的还有库存。

据我的有色网统计,今年初全国主要市场电解铝库存36.3万吨;而在9月11日,库存合计达159.8万吨。这意味着今年以来,电解铝库存增长了4倍多。

截至8月底,包括上海、无锡、杭州和佛山等13个城市的铝锭社会库存升至149.8万吨,较去年同期大幅攀升431%,创下2010年以来新高。

程小勇表示,我们关注到电解铝去产能的同时,产能复产、新增产能投产和产能置换也在同步进行,这意味着中国电解铝总产量短期不大可能大规模减产。

阿拉丁(ALD)数据显示,截至8月夏新,全国新投产和复产电解铝产能达到300万吨,且目前已经基本实现稳定的产量供应。

另据亚洲金属网数据,2017年中国电解铝新投产产能将达到约445万吨,2016年中国电解铝新投产产能约为280万吨。

数据显示,今年上半年中国电解铝厂已经新投产约206万吨电解铝,占新投产产能总量的46%,下半年将投产剩下的239万吨电解铝。

具体厂家方面,2017年新投产的电解铝厂涉及16家。该16家冶炼厂计划年底共运行约1561万吨电解铝,他们分布在7个省份。

与此对比,2016年新投产的280万吨电解铝,涉及厂家共5家,该5家电解铝厂2016年底运行年产能约为1250万吨。

上述产能数据显示,随着2017年去产能以及环保限产政策严厉执行,虽然关停了部分产能,但是新投产的产能并不少,基本上可以对冲实际限产产能。为什么这么说?我们先看一组数据。

2017年环保限产再加上供改去产能,预计超过500万吨的减产规模。虽然这是一个历史上最大的减产规模,但是我们要看到,2017年电解铝新投产产能约445万吨。这足以对冲限产规模,因而,部分观点认为限产导致了电解铝价格暴涨是说不过去的。

在解释了去产能以及环保限产带来的影响之后,我们再来听听专家解释,为什么电解铝的库存会持续上升?

阿拉丁研究院院长史夫良表示,目前铝价达到1万6以上,电解铝的利润是非常高的,这会带来三个影响。

1)应该减产的违规产能在还没到政策大限的背景下,实际停产进度比较慢;据统计,还有100多万吨产能没有停产。

2)原先由于成本高、不赚钱的闲置产能在高利润的驱使下重新复产,这个体量大约在50万吨左右。

3)在高利润下,从铝厂的角度,他们会快速出货,换回现金流。这就加速库存转移,从工厂转到了社会库存。

综合来看,史夫良把电解铝库存大幅增加的主要原因归结为三点:第一,高利润的驱动;第二,去产能以及环保督查带来铝加工厂停产,使得铝锭社会库存增加;第三,关停电解槽时,要把循环使用的铝水抽出来铸锭,这部分产能进入现货市场,增加了铝锭库存。

上述“三个因素”造成了电解铝库存阶段性的上涨,但是,库存增长并不能反映整个原铝市场。因为铝水的销售量下降,只是融化成了铝水,原铝产量其实是没有变化的。

这是我们从表面上看到铝锭的库存,而且现在的消费量相对来说处于淡季,下游加工订单量也是偏少。不过很有可能,在9月下旬或者10月下旬,库存会开始出现下降。

自2017年以来,很多上游原材料在2011-2016年市场自我出清,电解铝大部分生产原材料产能和供应都出现较大幅度收缩,由此带来原材料价格大幅度上涨。

生产电解铝的主流生产工艺是冰晶石-氧化铝融盐电解法,生产1吨电解铝所需原料大致为:1.95吨氧化铝+0.49吨预焙阳极(碳素)+0.01吨冰晶石+0.025吨氟化铝。

具体成本计算如下:氧化铝、预焙阳极等原料成本占比50%左右;电解铝生产中会消耗大量电力,目前生产1吨电解铝需耗电约13500度,电力成本占比 30%-40%。

需要注意的是,原材料涨价是非常迅猛的。如氧化铝、预焙阳极和氟化铝价格在2017年1-8月份都出现较大幅度上涨。

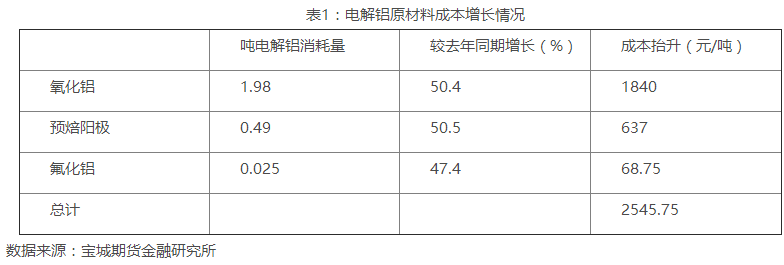

截止8月29日,98.5%的氧化铝全国均价较去年同期上涨了50.4%,大约抬升电解铝成本1840元/吨;61%氟化铝全国均价较去年同期上涨47.4%,抬升电解铝成本68.75元/吨;96%预焙阳极全国均价较去年同期上涨50.5%,抬升电解铝成本637吨。因此,整个原材料成本较去年同期增加2545.75元/吨。

对于采暖季限产而言,由于氧化铝和预焙阳极产量限产可以通过其他地区弥补,所以只会抬高成本,但是不会使得电解铝因原材料短缺而扩大减产规模。

实际上,供给侧改革对电解铝的产能影响远远不及钢铁和煤炭行业。

据亚洲金属网统计,中国电解铝违规产能约487万吨,大约占建成产能的10%左右。

截止7月中旬,中国电解铝供给侧改革已经影响约395万吨电解铝,其中包括约100万吨在建产能,160万吨建成未投产能,以及135万吨左右的运行产能。而减产方面,截止7月中旬,受政策影响,中国电解铝厂计划减产135万吨运行产能。

据卓创统计,截至6月底国内铝冶炼企业建成产能4497.8万吨,运行产能3836.3万吨,产能运行率85.29%,较上月仅减少0.76个百分点。而煤炭和钢铁行业去产能导致的限产产量和产能,占整个产能的比重逼近20%。

按照(2017)656号文的时间要求:1、企业自查(5月15日前完成);2、地方核查(6月30日前完成);3、专项抽查(9月15日前完成);4、督促整改(10月15日前完成)。这意味着8、9两个月份将是电解铝产能指标集中成交的时期。

由于8、9两个月份将是电解铝产能指标集中成交的时期,一些建成但未报备的产能应该大部分都能够实现置换;而一些在建或者规划中的产能会受到影响。

总体而言,供给侧改革以及环保限产对于电解铝产量带来的影响,远不会如钢铁、煤炭行业那么大。

程小勇表示,“从供应端来看,电解铝行业并不会出现2016年煤炭、钢铁行业去产能重演的情况。”

据中国有色金属工业协会和中央相关部门的政策实施来看,电解铝产能大多数属于先进产能,并非简单的“一刀切”,而是通过运行企业产能置换,实现产能合规化。

对于电解铝行业而言,去产能最大的驱动力是环保治理,不会出现如煤炭和钢铁行业因去产能而导致供需错配、产能超调的情况出现。