今年第四季度以来,标普500指数涨跌幅度超过1%的交易日达到20个,这高于自1958年以来第四季度的平均水平——14个交易日,而这还是在今年股市仍剩下17个交易日的基础之上。

美股的大幅波动,似乎成了常态。

周二隔夜,标普收跌3.2%,创下10月24日以来最大单日跌幅。道指跌约800点,纳指跌3.8%。

今年第四季度以来,标普500指数涨跌幅度超过1%的交易日达到20个,这高于自1958年以来第四季度的平均水平——14个交易日,而这还是在今年股市仍剩下17个交易日的基础之上。

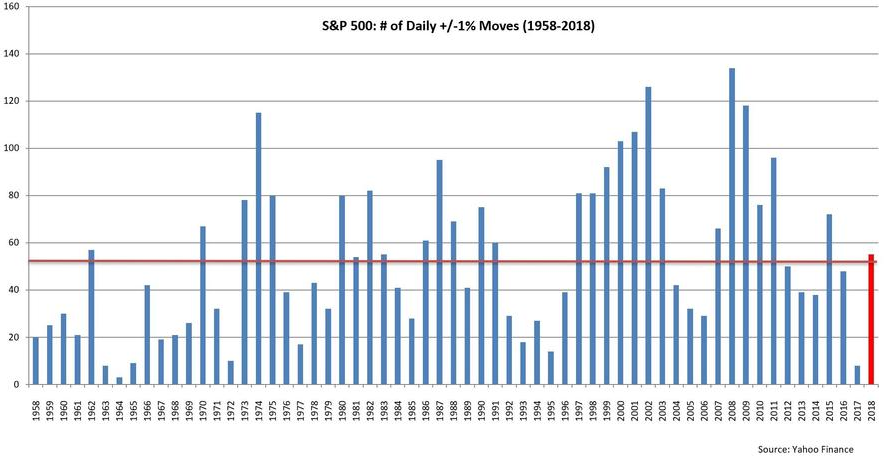

今年以来,标普500指数有55个交易日内上涨或下跌了1%。其中,上涨1%的天数为31天,下跌1%的天数为24天。自1958年以来,过去60年该指数涨跌大于1%的天数为53天。

也就是说,在今年还剩下17个交易日的情况下,今年波动性的天数已经明显高于往年的平均值。

图片来源:Zerohedge

在过去60年里,还有一个较明显的规律:市场大幅波动经常发生在牛市开始时,然后波动会减弱,在股市连续年上涨接近尾声时波动天数又会再次攀升。

而上一个周期有点不同寻常。在2008年波动大于1%的天数达到历史平均水平134%的峰值后,2014年又跌至38天。2015年该指数跃升至72天,但2016年又降至48天,触及危机以来的8年新低。

今年以来,VIX恐慌指数在2月和10月达到最高点,目前仍处于年内相对高位20.74。

华尔街见闻曾提及,美股暴跌主要有如下原因:G20刺激效应渐退,市场逐渐“冷静”下来。同时,美债收益率部分倒挂预示着可能出现的衰退。此外,美联储高官们互相矛盾的表态也令市场无所适从。

纽约联储主席John Williams周二表示,2019年美国经济将保持强劲,通胀率将突破2%,预计未来继续渐进式加息将是适宜的。纽约联储主席是美联储三号人物、拥有货币政策委员会FOMC长期投票权。

但是,这和美联储主席鲍威尔上周被市场解读为“鸽派”讲话相矛盾。鲍威尔表示,政策没有预设路径,利率“略低于”中性区间。

对于未来美股的波动性,摩根士丹利分析研究认为,随着业绩放缓以及美联储暂停加息,2019年美股还将大幅波动,届时估值将成为选股的关键点。

在其2019年展望中,摩根士丹利Michael J Wilson研究团队认为,在经历2018年因金融环境趋紧和经济增长见顶而导致的股市过山车后,在业绩放缓和美联储加息影响下,2019年美股还将经历区间上的波动。