美联储年内第二次会议释放了比前次更强烈的鸽派信号,不但明确计划今年9月末停止缩表,而且多数联储官员预计今年全年不加息,明年加息一次,三个月前的主流预期是今年加息两次。

美东时间20日周三,美联储会后公布的声明显示,全体美联储货币政策委员会FOMC成员一致投票同意,保持 2.25%-2.5%的联邦基金利率目标区间不变。联储表示,有意从今年5月起,将每月缩减资产负债表(缩表)计划的美国国债最高减持规模从当前的300亿美元降至150亿美元,到9月末停止缩表。联储计划继续允许缩减所持的机构债和住房抵押贷款支持证券(MBS),以便与长远来看主要持有美国国债的目标一致,计划5月提供更多市场操作的细节。

华尔街见闻注意到,美联储对美国经济的评价逊于前次会议,此次称,经济活动增速较去年四季度放缓,而上次称四季度经济活动增长稳健。此次称,家庭支出和企业固定投资的增速放慢。上次称家庭支出继续强劲增长,企业固定投资增长相对去年早些时候迅猛增长而言变得温和。

联储评价就业称,劳动力市场仍然强劲,2月非农就业略有变化,但最近几个月平均来说新增就业稳健。失业率仍处低位。

对于备受关注的通胀,声明指出,通胀同比增速总体下行,主要源于能源价格下跌。但剔除核心食品与能源的核心通胀仍接近2%。基于市场的通胀补偿指标保持低位,基于调查的长期通胀预期指标几乎未变。

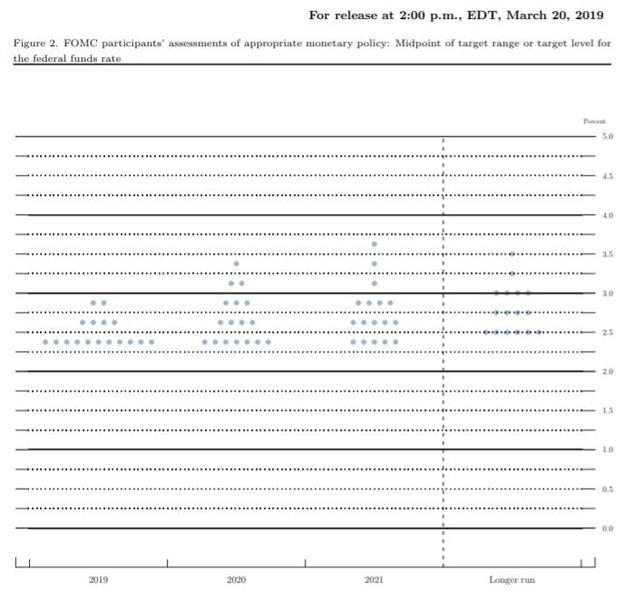

会后公布的反映美联储官员对未来利率预期的点阵图显示,联储决策者普遍下调今年及明后三年的利率预期,上调2022年及之后的利率预期。预测中位值分别是:

2019年底联邦基金利率料为2.4%,前次去年12月预计为2.875%,这意味着,今年一年,美联储政策利率区间都会维持在当前水平,也就是说,预计今年不会加息。

2020年底联邦基金利率料为2.6%,前次料为3.125%。这相当于,即使预期的今年加息次数减少两次变为零,明年也最多加息一次。

2021年底联邦基金利率料为2.6%,前次料为3.125%。

更长周期的联邦基金利率料为2.8%,前次料为2.750%。

华尔街见闻发现,在点阵图中2.5%到3.5%的利率预期区间内,十六位官员里有六位预计,区间的低端——2.5%就属于利率的中性水平,较上次这样预期的官员增加两人。而预计今年不加息的官员多达十一人,在提供今年利率预期的官员总数中占将近65%。

点阵图截图来自美联储

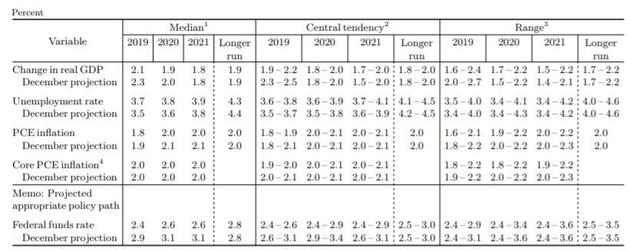

美联储会后公布的更新经济预期显示,和去年12月一样,本次联储再度下调今明两年的GDP增速和PCE通胀预期,但核心PCE预期保持不变,同时上调了三年间的年度失业率预期:

预计2019年实际GDP增长2.1%,去年12月预计增长2.3%;2020年料增长1.9%,去年12月预计增长2.0%;2021年料增长1.8%,去年12月预计增长1.8%;更长周期料增长1.9%,去年12月预计增长1.9%。

预计2019年PCE通胀率为1.8%,去年12月料为1.9%;2020年料为2.0%,去年12月预计为2.1%;2021年料为2.0,去年12月料为2.1%;更长周期料为2.0,去年12月料为2.0%。

预计2019年核心PCE通胀率为2.0,去年12月预计为2.0%;2020年料为2.0%,去年12月预计为2.0%;2021年料为2.0%,12月料为2.0%。

预计2019年失业率为3.7%,去年12月预计为3.5%;2020年料为3.8%,去年12月料为3.6%;2021年料为3.9%,去年12月料为3.8%;更长周期料为4.3%,去年12月料为4.4%。

经济预期截图来自美联储

市场反应:美股美债涨、美元跌

美联储声明公布后,三大美国股指集体反弹并转涨,美债价格走高、收益率急跌,美元跳水。

道指不到一小时涨约200点。同时银行股集体下跌,高盛、在美上市德意志银行跌超2%,美国银行跌1.8%,摩根大通、花旗、富国银行跌超1%。

最终,标普500指数收跌8.34点,跌幅0.29%,报2824.23点。道琼斯工业平均指数收跌141.71点,跌幅0.55%,报25745.67点。纳斯达克综合指数收涨5.02点,涨幅0.07%,报7728.97点。

10年期美债收益率继续下跌,日内下跌6.8个基点,报2.533%,创2018年1月以来新低。5年期和30年期美债收益率息差扩大至65.5个基点,该收益率曲线为2017年11月以来最陡。

美元指数跳水,一度跌破95.80,日内跌幅曾达到0.66%,自美联储公布利率决议之后下跌超60点。

离岸人民币一度涨近400点,一度收复6.68和6.69两道关口。

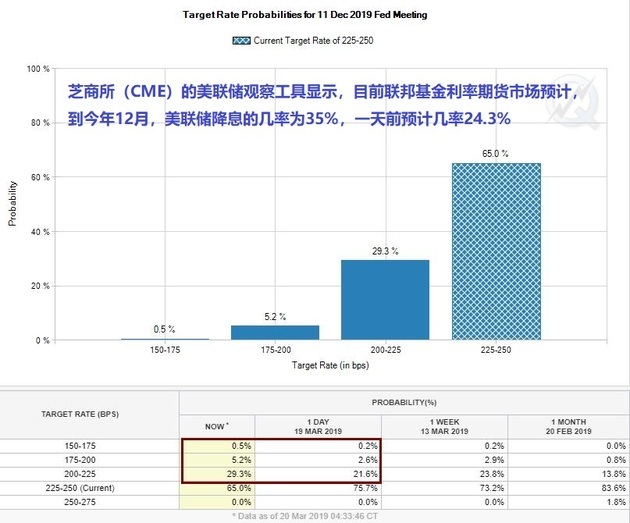

芝加哥商业交易所(CME)的“美联储观察工具”显示,目前美国联邦基金利率期货交易市场预计,今年美联储降息几率增加。若每次加/降息25个基点,到今年12月,美联储降息至少一次的几率为35%,一天前的预计几率为24.3%,一周前预计为26.8%。

机构点评:今年不加息最出乎意料

瑞银资产管理的宏观资产配置策略主管Evan Brown表示,本此会议的一大惊喜是美联储预计今年不加息,此前市场共识预期是今年至少加息一次,令人吃惊的是,很多联储FOMC委员支持不加息。虽然联储预计明年有一次加息,但距离现在还很久,市场的反应实际上是认为美联储的货币紧缩已经结束。

Western Union Business Solutions的高级市场分析师Joe Manimbo评论称,美联储放弃今年加息是特别鸽派的表现。9月就结束缩表也是在预期终结时间里偏早的时点。不过,他认为,由于美联储在支持增长方面犯下更多的错误,未来几个月降息的可能性下降。

抵押贷款平台LendingTree的首席经济学家Tendayi Kapfidze则是认为,美联储可能对去年12月的市场波动、经济活动扭曲以及美国政府关门的数据反应过度。如果美国经济增速重回潜在水平上方,失业率保持低位,通胀再度迈向2%,美联储今年还可能加息一两次。

美联储将通胀作为制定货币政策的重要依据。去年联储担心通胀太高,年内四次加息,今年以来,联储又多次提到通胀低迷是暂不加息的理由。

去年年中卸任的美联储三号人物、前纽约联储主席杜德利上周还表示,可能今年晚些时候重启货币紧缩。他认为,美国经济将在一季度见底后回升,通胀也将继续走高,促使美联储可能最早在今年下半年重启货币紧缩。目前时薪增长已有所加速,这可能是通胀开始回升的征兆。