海外经济:美联储发布新一期褐皮书,欧元区4月制造业PMI不及预期

美联储上周三发布的褐皮书称,美国经济在3月至4月初实现轻微至温和增长,部分地区经济增长有所增强。经济前景展望总体变化不大,但将部分地区未来数月的经济展望由此前的“轻微至温和”下调至“轻微至适度”。上周四,欧元区公布4月制造业PMI初值47.8,为9个月以来首次回升,但低于预期的48。围绕飞机补贴争议,上周三欧盟公布了一份对价值约200亿美元美国产品加征关税的草拟清单,同时释放了通过谈判解决问题的意愿。日本上周五公布3月CPI同比0.5%,符合预期,较前值0.2%有所上升,核心CPI同比0.8%,高于预期和前值的0.7%。

国内经济:生产大幅反弹,通胀风险可控,社融增速企稳

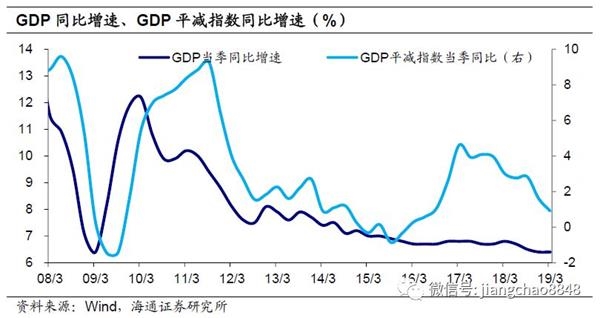

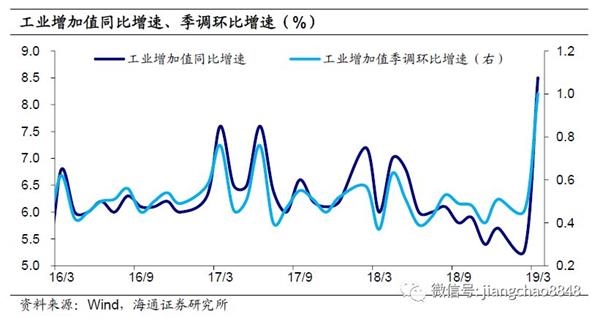

生产大幅反弹。1季度GDP实际同比增速持平在6.4%,名义同比增速回落至7.8%。生产端,贡献主要来自服务业,但第二产业增速有所回升,其中3月工业增速大幅反弹至8.5%。生产超预期反弹,原因主要有三个:一是政策积极、需求回暖,拉动生产;二是春节错位,导致基数较低;三是企业为扩大税收抵扣而主动增加备货,带动上游生产。需求端,净出口的贡献率回升转正,投资的贡献率有所下滑,消费的贡献率仍占据主导。3月固定资产投资累计同比增速继续回升至6.3%,其中制造业投资继续下滑,基础设施投资继续反弹,房地产投资仍处高位。3月社消和限额以上零售当月同比增速反弹至8.7%、5.1%,其中必需消费全线回升,可选消费普遍回升,汽车回落,仍是主要拖累。3月全国地产销量增速反弹至1.8%,仍处低位,也延续分化态势。展望未来,投资端的压力仍将持续显现,而在减税背景下,消费有望异军突起,成为本轮经济企稳的主力。

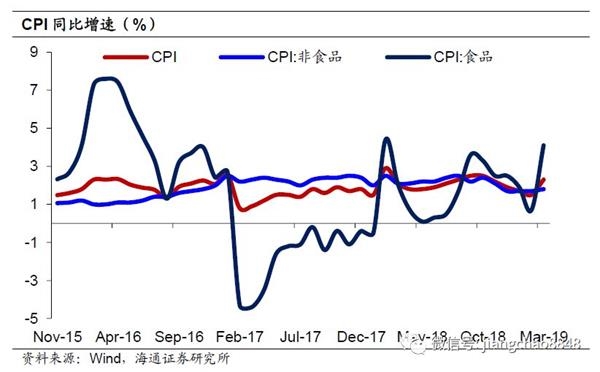

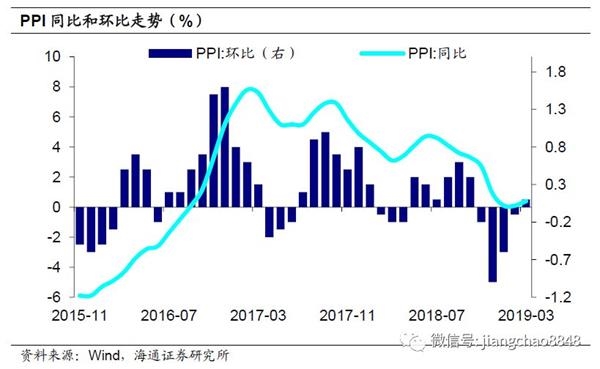

通胀风险可控。3月CPI环比下降0.4%,同比大幅回升至2.3%。猪周期启动叠加非洲猪瘟疫情导致猪价反季节性上涨,3月环比涨幅1.2%,影响CPI上涨约0.03个百分点。猪价大涨引发高通胀预期,但高通胀需要货币超发配合,本轮货币增速相对平稳,增值税税率下调也会拉低非食品价格,4月以来食品价格小幅上涨,我们预计4月CPI同比小幅上升至2.6%,CPI仍将处于温和区间。3月PPI环比上涨0.1%,同比回升至0.4%。4月以来钢价上涨,油价小幅回落,煤价先涨后跌,我们预计4月PPI环比持平,同比升至0.6%。近期生产改善带动工业品价格上行,但本轮经济企稳重点不在投资,PPI不存在大涨基础,未来通胀风险整体可控。

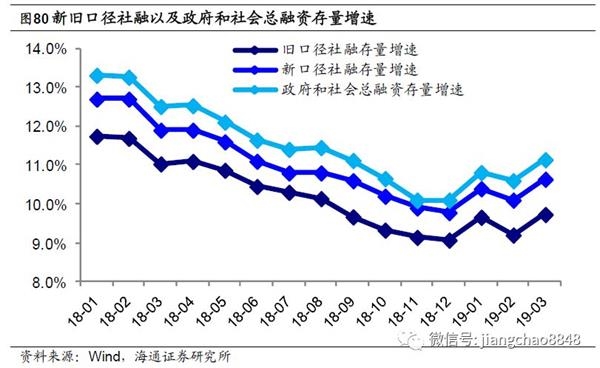

社融增速企稳。3月新增社融2.86万亿元,同比多增1.28万亿元,贡献主要来自对实体发放贷款、表外非标融资以及地方政府专项债。3月人民币贷款增加1.69万亿元,同比多增5777亿元。其中,居民中长贷较18年同期多增800多亿元,或与3月一二线城市地产销量增速回升有关。企业一般贷款对于信贷的贡献上升,企业中长贷也有改善。3月财政加强投放,财政存款同比多减2100多亿,M2同比回升至8.6%。M1同比继续回升到4.6%,企业流动性继续改善。3月社融存量增速反弹至10.7%,社融增速企稳预示经济有望企稳改善。近期猪价抬升通胀,虽然货币政策不至于因此收紧,但3月制造业景气改善、社融增速企稳,货币短期也难以大幅放松。

国内政策:推动高质量发展

中共中央政治局会议提出,宏观政策要立足于推动高质量发展,更加注重质的提升,更加注重激发市场活力,积极的财政政策要加力提效,稳健的货币政策要松紧适度;坚持房子是用来住的、不是用来炒的定位;要以关键制度创新促进资本市场健康发展。国务院常务会议明确,要求更好汇聚众智促进经济社会平稳健康发展,确定进一步降低小微企业融资成本的措施,加大金融对实体经济的支持。发改委表示,今年中央预算内投资安排5776亿元,比去年增加400亿元,一季度已下达超过80%,保障了重点建设项目资金需求,为实现经济平稳开局发挥了积极作用。

1。 海外经济:美联储发布新一期褐皮书,欧元区4月制造业PMI不及预期

1.1 美联储发布新一期褐皮书

美联储上周三发布的褐皮书称,美国经济在3月至4月初实现轻微至温和增长,部分地区经济增长有所增强。经济前景展望总体变化不大,但将部分地区未来数月的经济展望由此前的“轻微至温和”下调至“轻微至适度”。就业人数继续增加,但失业率上扬,物价上涨缓和。

1.2 欧元区4月制造业PMI不及预期

上周四公布的数据显示,欧元区4月制造业PMI初值47.8,为9个月以来首次回升,但低于预期的48,德国4月制造业PMI初值44.5,连续第4个月低于荣枯线,不及预期的45,此前,德国经济部已将19年德国GDP增速预期由1%下调至0.5%。

欧盟公布对美200亿美元产品征税清单。围绕飞机补贴争议,上周三欧盟公布了一份对价值约200亿美元美国产品加征关税的草拟清单,5月31日之前征求公众意见。欧盟表示不希望与美国以牙还牙,只是必须做好应对准备,并明确释放了通过谈判解决问题的意愿。欧盟还表示最终对多少商品加税将考虑WTO就波音补贴案的仲裁作出。

日本3月CPI同比回升。日本上周五公布3月CPI同比0.5%,符合预期,较前值0.2%有所上升,但与通胀目标仍有较大差距。剔除生鲜食品的核心CPI同比0.8%,高于预期和前值的0.7%。

2。 3月数据:生产大幅反弹,通胀风险可控,社融增速企稳

生产大幅反弹。1季度GDP实际同比增速持平在6.4%,名义同比增速回落至7.8%。生产端,贡献主要来自服务业,但第二产业增速有所回升,其中3月工业增速大幅反弹至8.5%。生产超预期反弹,原因主要有三个:一是政策积极、需求回暖,拉动生产;二是春节错位,导致基数较低;三是企业为扩大税收抵扣而主动增加备货,带动上游生产。需求端,净出口的贡献率回升转正,投资的贡献率有所下滑,消费的贡献率仍占据主导。3月固定资产投资累计同比增速继续回升至6.3%,其中制造业投资继续下滑,基础设施投资继续反弹,房地产投资仍处高位。3月社消和限额以上零售当月同比增速反弹至8.7%、5.1%,其中必需消费全线回升,可选消费普遍回升,汽车回落,仍是主要拖累。3月全国地产销量增速反弹至1.8%,仍处低位,也延续分化态势。展望未来,投资端的压力仍将持续显现,而在减税背景下,消费有望异军突起,成为本轮经济企稳的主力。

通胀风险可控。3月CPI环比下降0.4%,同比大幅回升至2.3%。猪周期启动叠加非洲猪瘟疫情导致猪价反季节性上涨,3月环比涨幅1.2%,影响CPI上涨约0.03个百分点。猪价大涨引发高通胀预期,但高通胀需要货币超发配合,本轮货币增速相对平稳,增值税税率下调也会拉低非食品价格,4月以来食品价格小幅上涨,我们预计4月CPI同比小幅上升至2.6%,CPI仍将处于温和区间。3月PPI环比上涨0.1%,同比回升至0.4%。4月以来钢价上涨,油价小幅回落,煤价先涨后跌,我们预计4月PPI环比持平,同比升至0.6%。近期生产改善带动工业品价格上行,但本轮经济企稳重点不在投资,PPI不存在大涨基础,未来通胀风险整体可控。

社融增速企稳。3月新增社融2.86万亿元,同比多增1.28万亿元,贡献主要来自对实体发放贷款、表外非标融资以及地方政府专项债。3月人民币贷款增加1.69万亿元,同比多增5777亿元。其中,居民中长贷较18年同期多增800多亿元,或与3月一二线城市地产销量增速回升有关。企业一般贷款对于信贷的贡献上升,企业中长贷也有改善。3月财政加强投放,财政存款同比多减2100多亿,M2同比回升至8.6%。M1同比继续回升到4.6%,企业流动性继续改善。3月社融存量增速反弹至10.7%,社融增速企稳预示经济有望企稳改善。近期猪价抬升通胀,虽然货币政策不至于因此收紧,但3月制造业景气改善、社融增速企稳,货币短期也难以大幅放松。

2.1 通胀:CPI大幅回升,通胀风险可控

3月CPI环比下降0.4%,同比大幅回升至2.3%。3月食品CPI环比下降0.9%,节后食品价格季节性回落,鸡蛋、水产品、鲜菜和牛羊肉价格下降,各地猪肉价格涨跌互现,平均上涨1.2%,影响CPI上涨约0.03个百分点;非食品方面,节后出行需求减少,旅游、机票和住宿价格下降,务工人员返城,劳动力增加带动服务价格回落,成品油两次调价推动柴油和汽油价格上涨,3月非食品CPI环比下降0.2%。

3月食品价格环比-0.9%,远低于去年同期-4.2%,也低于历史同期均值-2.0%。

具体来说,春节过后需求减弱会导致大部分食品价格季节性回落,其中鸡蛋、水产品和鲜菜价格分别下降6.0%、3.6%和2.6%,牛肉、羊肉和鸡肉价格分别下降1.8%、1.7%和1.6%,上述六项合计影响CPI下降约0.21个百分点。但是受到猪周期启动和非洲猪瘟疫情影响,猪肉价格反季节大幅上涨,3月环比平均上涨1.2%,是食品CPI环比跌幅小于季节性的主要原因。

从同比来看,3月食品价格上涨4.1%,涨幅比2月上升3.4个百分点,创下18年2月以来新高。猪价反季节上涨带动猪肉价格同比由负转正,结束连续25个月的负增,影响CPI上涨约0.12个百分点。受到猪价上涨带动,畜肉价格同比也由2月-0.9%大幅回升至3月的4.7%。同时,多地低温阴雨天气导致鲜菜供给减少,由于价格环比跌幅小于去年同期,鲜菜价格同比大幅上涨至16.2%,影响CPI上涨约0.42个百分点。但是鲜菜价格上涨属于短期天气因素,目前菜价已经开始小幅回落,不会对CPI产生长期影响。

3月猪肉价格上涨对CPI的拉动作用弱于预期。往往在春节后期猪肉价格受到需求减弱的影响会出现季节性回落,但是今年3月以来猪肉价格反季节上涨,目前猪肉价格已经上涨至20元/公斤以上。猪肉价格的这一波快速上涨引发了市场对通胀大幅上升的预期,但是从猪肉CPI同比来看,猪肉价格对CPI同比的拉动作用在0.12个百分点左右,小于预期,主要原因一是猪肉价格是反弹起点较低,猪肉价格同比仅上涨到5.1%;二是猪肉对CPI的权重下降,目前仅为2 %左右。

但是今年猪肉价格仍然是CPI重要的影响因素。去年8月我国首例“非洲猪瘟”发现以来,疫情愈演愈烈,生猪和能繁母猪存栏量持续下降至27754万头和2738万头,创下历史新低。而3月以来猪肉价格的这一波上涨已经表明猪周期正式启动,未来随着生猪出栏量的持续下降,供给弱于需求的格局将支撑猪价持续上涨。我们预计本轮猪周期中猪肉价格有望在今年年底接近30元/公斤,并在明年年初达到33元/公斤左右。同时,目前猪肉批发价格同比已经上升至20%,就算猪肉价格不进一步上涨,4月猪肉CPI同比也有可能接近20%,届时对CPI同比的拉动将达到0.4个百分点以上。

3月非食品价格环比下降0.2%,影响CPI下降约0.18个百分点。

具体来说,节后出行人数下降,旅行社收费和宾馆住宿价格分别下降11.1%和1.5%,拖累教育文化和娱乐价格环比下降1.6%。同时,节后务工人员返城,劳动力增加,车辆修理与保养、家政服务和理发价格分别下降5.3%、4.1%和3.9%。而国际油价上涨带动成品油两次调价,汽油和柴油价格分别上涨3.6%和4.0%,减缓了交通和通信价格环比跌幅。整体来看,非食品价格环比属于季节性下降。

从同比来看,由于去年同期非食品价格环比下降0.4%,3月非食品同比小幅回升至1.8%,影响CPI上涨约1.46个百分点。其中医疗保健、教育文化和居住价格依然涨幅靠前,交通和通信价格由跌转涨。

4月以来食品价格小幅上涨,但考虑到去年同期食品CPI环比下降1.9%,预计4月食品CPI同比或进一步大幅上升。我国增值税率下调将从4月开始实施,这意味着非食品价格可能出现下降,对冲食品价格同比上涨的影响。综合来看,我们预计4月CPI同比小幅上升至2.6%。

3月PPI环比由上月下降0.1%转为上涨0.1%,同比回升至0.4%,涨幅比上月扩大0.3个百分点。

从环比来看,生产资料价格由上月持平转为上涨0.2%,生活资料价格由上月下降转为持平。分行业来看,受到原油价格上涨影响,油气开采(5.6%)、燃料加工(2.3%)和黑金冶炼加工(1.1%)价格涨幅扩大,电子设备制造(-0.2%)和电气机械制造(-0.1%)价格降幅收窄,汽车制造业(0%)价格由降转平。

从同比来看,生产资料价格由上月下降转为上涨0.3%,生活资料价格上涨0.5%,涨幅比上月扩大0.1个百分点。行业表现上,价格由降转涨的行业有油气开采和燃料加工,价格降幅收窄的行业有黑金冶炼加工、电气机械制造和汽车制造,价格涨幅扩大的行业有电子设备制造。

4月以来钢价上涨,油价小幅回落,煤价先涨后跌,预测4月PPI环比持平,4月PPI同比涨幅回升至0.6%。

受到供给减少预期的影响,年初以来国际油价持续上涨,目前累计涨幅达到40%。同时,3月PMI指数大幅反弹,制造业高频数据显示工业生产明显回升。国际油价上涨和生产改善共同推动3月工业品价格上行。但是目前地方政府隐性债务仍然处于规范过程中,进一步举债加大基建投资的力度不会太大,同时受到三四线城市棚改目标下调影响,房地产投资也难以出现明显回升。本轮经济企稳不会再像之前一样依靠投资拉动,这就意味着PPI大幅上涨缺乏需求基础。

而3月猪价大涨引发高通胀预期,从生猪和能繁母猪存栏量来看,今年猪价确实会持续上涨并对通胀产生一定推动。但是本轮猪价上涨更多是因为供给端收缩而非需求端扩张,其他食品价格或将保持稳定。此外,从历史情况来看,高通胀往往需要货币增速显著回升来配合,但是目前我国M2增速一直维持在8%左右,并没有出现货币超发的情况。同时,4月开始下调增值税率也会对非食品价格产生一个短期向下冲击,并降低全年非食品CPI中枢。因此,我们预计今年CPI仍然会处于2-3%的温和区间。综合来看,我们认为未来通胀风险整体可控,货币政策不会因为通胀的温和上升而转为紧缩。

2.2 经济:经济开局平稳,消费引领企稳

1季度经济开局平稳。19年1季度GDP同比增速6.4%,较18年4季度持平,略低于18年全年增速。受工业品价格涨幅回落影响,1季度GDP平减指数同比增速继续回落至0.9%,因而名义GDP同比增速也下滑至7.8%,反映前期社融增速回落的影响仍在持续显现。

需求端,贡献主要来自消费。从需求端看,1季度投资、出口增速均较去年4季度下滑,消费增速保持平稳。三驾马车中,由于贸易顺差较去年同期明显扩大,净出口对经济增长的贡献率大幅上升至22.8%;而资本形成总额的贡献率大幅下滑至12.1%;最终消费支出的贡献率仍高达65.1%,是需求端的中流砥柱,并且服务消费的贡献率进一步上升到47.7%,指向消费升级仍在延续。

生产端,贡献主要来自服务业。从生产端看,1季度第二产业增速回升至6.1%,第三产业增速回落至7.0%。但由于第三产业增速持续高于第二产业,其对经济增长的贡献率继续上升至61.3%。

展望未来,一方面,投资端的压力仍将持续显现。从领先指标看,社融增速在18年末见底,1季度社融超预期,带来短期投资增速依旧稳定。但1季度短期贷款的增加难以持续,当前信贷发放受宏观审慎监管及银行资本充足率的严格约束,也难以重现08年4万亿盛宴,因而本轮社融改善的真正希望在于企业债和政府专项债等直接融资,这也就意味着社融增速将见底企稳,而非大幅回升。而从投资分项看,制造业投资仍受前期盈利下滑拖累,房地产投资的高增长难以持续,基建投资也只是加快了专项债发行的频率、却没有大幅增加资金总量,因而后续投资端仍有下行压力。

而另一方面,消费端有望异军突起,成为本轮经济企稳的主要动力。今年减税降费规模达到2万亿,我们测算其中一半将归属居民部门,而中国居民的边际消费倾向大约在0.8左右,因而1万亿的新增收入有望增加8000亿左右的新增消费,并带动消费增速上升2%,使得社零增速从目前的8%左右升至10%左右。考虑到目前消费贡献了2/3的经济增长,我们认为,未来即便投资增速小幅下滑,只要消费增速持续回升,经济依然有希望靠消费企稳!

2.3 工业:工业大幅反弹,行业普遍回升

3月工业增速大幅反弹创新高。1季度规模以上工业增加值同比增速6.5%,较去年4季度回升。其中,3月工业增加值同比增速、季调环比增速分别上升至8.5%、1.0%,均创下多年新高,原因主要有以下两个。一是3月需求端三驾马车增速均出现回升,带动工业生产走强。二是春节错位导致去年同期基数较低,令3月工业增速超预期反弹。

工业生产的改善,在中微观层面亦有体现。

中观层面,3月各行业增加值增速普遍回升。其中,下游消费类行业增速涨多跌少,其中汽车由负转正,仅农副、食品小幅回落;中游加工组装类行业、原材料类行业增速全线回升,尤其是加工组装类行业增速均大幅上行;上游采矿业增速明显回升。

微观层面,3月各主要工业品产量增速普遍回升。其中,下游汽车产量降幅大幅收窄;中游钢铁、有色、水泥、化纤产量增速均回升,仅乙烯产量增速略有回落;上游煤炭产量、发电量增速均回升。

2.4 投资:投资低位反弹,地产销售仍弱

1季度固定资产投资增速回落,3月有所回升。1季度全国固定资产投资同比增速6.3%,较去年4季度的7.5%明显回落。但3月投资当月增速6.5%,较1-2月继续回升。不过,3月民间投资增速继续下滑至5.6%,意味着投资内生动力依然不足。

3月制造业投资增速继续下滑。3月制造业投资累计同比增速4.6%,较1-2月继续下滑。从中观行业看,电子行业贡献较大,而拖累主要来自下游的汽车、纺织,中游的通用设备、专用设备,以及上游的有色。而前期盈利下滑对当期投资的拖累也仍在显现。

3月基础设施投资增速继续回升。1季度基础设施投资同比增速4.4%,我们估算旧口径下基建投资增速约为3.0%。其中,3月当月增速分别为4.5%、3.3%,均较1-2月回升。1季度财政收入增速仅6.2%,而支出增速高达15%,财政支出占到年初预算的25%,创下12年以来同期新高。财政支出进度较快,对基建投资起到支撑作用。

3月房地产投资增速仍处高位。1季度全国房地产投资同比增速11.8%,较去年4季度回升。今年以来,土地购置费增速明显下滑,1-2月土地购置费增速降至34.5%,剔除土地购置费后,1-2月房地产投资增速回升至5.9%。而地价涨幅也随之回落,并带来房地产投资名义、实际增速的收敛,1季度房地产投资实际同比增速回升至7.9%。

地产销量增速仍弱,不同线级分化延续。3月全国商品房销售面积同比增速1.8%,较1-2月略反弹,但仍处低位。我们高频跟踪的38城地产销量数据显示,3月地产销售继续分化,一二线明显改善,三四线相对低迷。

土地购置承压,新开工仍稳健。受地产销售短期反弹影响,3月新开工增速回升至18.1%,但土地购置面积跌幅仍在30%以上,或为未来地产投资蒙上阴影。

2.5 消费:消费普遍回升,汽车仍有拖累

1季度消费增速保持平稳,3月回升。1季度社消零售、限额以上零售增速为8.3%、4.1%,较去年4季度一平一降。其中,3月增速分别为8.7%、5.1%,均较1-2月回升。减税对消费的提振作用开始显现。

必需消费全线回升。3月粮油食品饮料烟酒类零售增速11.4%,服装鞋帽针纺织品类零售增速6.6%,日用品类零售增速16.6%,均较1-2月回升。

可选消费普遍回升,汽车仍是拖累。3月汽车零售增速-4.4%,较1-2月降幅扩大。但石油及制品零售增速回升至7.1%,地产相关的家电、家具、建材零售增速分别为15.2%、12.8%和10.8%,也是全线回升。而中西药品、通讯器材零售增速也同样回升。

网上零售占比继续上升。1季度实物商品网上零售同比增速21%,较18年有所回落,但仍远快于社消零售整体增速,因而占后者的比重也稳定在18.2%高位。

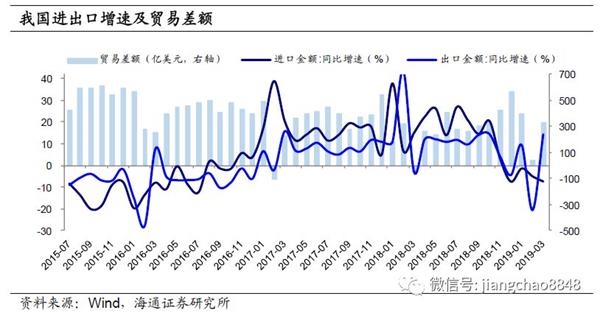

2.6 外贸:出口升进口降,顺差明显回升

3月我国以美元计价出口同比回升至14.2%(前值-20.7%)。由于外贸企业“春节前集中出口,节后进口先行,出口逐渐恢复”的特征,去年春节偏晚对去年3月出口拖累明显,出口基数偏低,而对进口影响较少,所以今年3月出口同比跳升。

一季度整体看,我国出口同比增长1.4%,较18年12月增速略有上升,但不及18年全年累计增速,说明剔除春节扰动后,出口仅小幅改善,在海外经济放缓的背景下,出口整体依然偏弱。

从国别和地区来看,3月我国对美国(3.7%)、欧盟(23.7%)和日本(9.6%)出口增速均明显回升。新兴经济体中,对东盟(24.8%)、韩国(6.7%)、印度(8.0%)出口增速转正,对中国香港(-0.9%)出口增速跌幅收窄。

一季度整体来看,在贸易摩擦背景下,我国1-3月对美国总出口同比减少了9.0%,而对欧盟和东盟出口同比分别增加了8.1%和9.1%。

从贸易方式看,3月一般贸易(23.2%)和加工贸易(2.0%)出口增速都大幅回升。历史上,一般贸易在春节前后的出口增速波动通常都比加工贸易更大。从产品类型看,3月劳动密集型产品(30.5%)、机电产品(10.6%)和高新技术产品(1.8%)出口同比同样回升,均与春节因素的扰动有关。

3月我国进口同比继续回落至-7.6%(前值-5.2%),印证3月需求依然偏弱。从数量看,3月我国进口大豆(-13.1%)、铁矿石(0.7%)、铜(-11.1%)和集成电路(-5.3%)同比增速较前月稳中略升,但进口原油(0.4%)增速大幅回落,是进口的主要拖累。从金额看,铁矿石价格同比上涨,进口铁矿石(17.5%)金额同比大幅回升,而进口原油(1.5%)增速回落。从累计增速看,1-3月进口金额同比-4.8%,延续了18年12月以来的负增。

其他重点进口产品中,仅初级形状的塑料(-12.4%)、汽车及底盘(-23.0%)、汽车零配件(-18.4%)、医药品(13.0%)进口金额同比增速回落,而集成电路(-6.1%)、自动数据处理设备(-4.5%)进口金额增速回升。

3月我国出口大幅改善而进口继续回落,贸易顺差扩大至326.4亿美元,1-3月累计顺差763亿美元,较去年同期也明显改善。

中美贸易方面,1季度我国对美国顺差625亿美元,高于去年同期的583亿美元。但随着中美贸易协议渐近,中国可能增加对美采购,未来我国对美贸易顺差或将减少,而目前对美顺差占我国总顺差的八成左右,叠加整体外需放缓背景,我国顺差仍有收缩的压力。

2.7 金融:企业中长贷改善,社融增速企稳

3月新增社融2.86万亿元,同比大幅多增1.28万亿元,贡献来自三块:一是对实体发放贷款1.96万亿元,同比多增近8200亿元,是最大的增量;二是表外非标融资整体同比多增3353亿元,其中未贴现银行承兑汇票增加1366亿元,同比多增1688亿元,委托贷款和信托贷款分别同比多增780亿元和885亿元;三是地方政府专项债融资增加2532亿元,同比多增1870亿元。而3月企业债券和股票融资新增规模平稳,分别同比小幅少增260亿元和286亿元。

3月非标融资对社融的拖累转为了贡献。具体来看,未贴现的银行承兑汇票主要对应企业开具商票的活动,伴随春节后开工呈现季节性回升特征,而去年春节较晚影响3月开工进度,形成较低基数,导致未贴现的银行承兑汇票今年3月同比大幅多增;委托贷款和信贷贷款都在去年3月出现大幅萎缩,虽然3月委托贷款减少了1070亿元,但同比依然少减了800多亿元,未来这一趋势仍有望持续。

3月人民币贷款增加1.69万亿元,同比多增5777亿元。

3月居民部门贷款增加约8900亿元,同比多增约3200亿元,居民短贷增加4300亿元,同比多增约2300亿元,与2月的大幅少增相比有所修复,而居民中长贷增加4605亿元,接近16和17年的水平,较18年同期多增800多亿元,或与3月一二线城市地产销量增速回升有关。

3月企业部门新增贷款1.07万亿,同比多增约5000亿元,其中企业短贷和中长贷分别同比多增约2300亿和近2000亿,票据融资同比多增约1100亿元,说明不仅票据融资仍在支持企业流动性改善,一般贷款对于信贷的贡献也在上升,而且企业中长贷已有改善,3月企业中长贷新增近6600亿元,超过历史同期水平,并且也是继1月之后再度同比多增,整个1季度企业部门信贷同比多增1.39万亿,表外融资管住后,宽信用在表内逐渐发生。3月非银金融机构贷款减少2700多亿元,同比多减2500亿元。

3月财政存款减少6928亿元,同比多减2100多亿,反映财政加强投放。3月企业和居民部门存款分别增加7560亿元和3476亿元。

3月M0同比回升到3.1%,主因春节扰动消退;M1同比继续回升到4.6%,反映企业存款明显增加、流动性持续改善;M2同比从8.0%回升至8.6%,或与财政加强投放以及企业信贷活动回升有关。

3月社融存量增速从2月的10.1%反弹至10.7%,我们测算若不含专项债社融存量增速从9.2%回升至9.7%,政府和社会总融资存量增速从10.6%提高到11.1%,而包括信贷、非标、债券和股票在内的企业各类总融资的增速也回升到6.8%,不同口径的数据都指向社融增速已经企稳,预示未来经济有望企稳改善。

而近期猪价抬升通胀,虽然货币政策不至于因此收紧,但考虑到3月以来制造业景气改善、PMI回升到荣枯线以上,信贷大幅多增、企业中长贷改善、社融增速企稳,货币政策短期也难以大幅放松,近期降准的概率大幅下降。

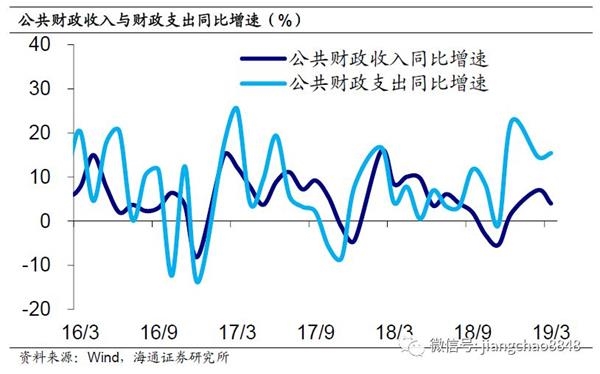

2.8 财政:财政收入回落,支出进度较快

3月全国一般公共预算收入14552亿元,同比增速4%,较1-2月增速小幅回落,其中中央收入增速降至1.7%,地方本级收入增速小幅回落至5.6%。一季度财政收入增速6.2%,与18年增速持平,一季度财政收入整体运行平稳,主因增值税、消费税和企业所得税三大税种支撑,三者合计贡献财政收入增幅8.8个百分点。

3月税收收入11592亿元,同比增长1.9%,较1-2月的6.6%大幅回落,减税效应持续显现,非税收入2960亿元,同比增长13.3%,较1-2月的10.8%略有回升。

分项增速涨跌互现。具体来看:3月主要收入项目中,增值税增速小幅回落至9.3%;消费税增速略有回升至36.4%;企业所得税反弹至57%,主因去年同期基数较低;个人所得税增速降幅扩大至48.4%,高基数叠加减税效果继续显现;进口货物增值税、消费税增速由正转负至-0.1%;土地和房产相关税收增速涨跌互现。

3月全国一般公共预算支出25315亿元,同比增速15.4%,较1-2月14.6%的增速略有回升,其中中央支出增速略降至13.5%,地方本级支出增速回升至15.7%。一季度财政支出增速15%,高于18年全年增速以及去年同期水平,1季度财政支出进度也快于去年同期,在保障重点领域支出的同时使得资金尽快发挥效益。

1-3月各项分项支出中,交通运输支出(47.4%)增速继续领跑。节能环保(30.6%)、科学技术(26.5%)、城乡社区支出(22.8%)增速较高、紧随其后,各分项支出累计增速较1-2月涨跌互现,其中交运、农林水等基建相关支出增速明显回升,意味着基建补短板的稳增长政策持续推进。

3月全国政府性基金收入累计14300亿元,累计增速-6.2%,较1-2月的-2.3%降幅扩大,其中中央增速小幅回升至6.1%,地方增速继续下滑至-7.1%。国有土地使用权出让收入增速降幅继续扩大至9.5%,在土地市场景气度较低的情况下,年内地产投资或将承压。

19年1季度财政收入平稳而支出增速回升,与往期节奏相比,受到地方债发行前置的部分影响,支出端进度明显加快,财政收支矛盾也有所显现。但积极财政政策的发力对稳定经济运行有着重要作用,随着二季度增值税率和社保费率的正式下调,减税力度更大,将会进一步推动居民和企业部门收入的好转,经济增长也有望见底企稳。

3。 政策:推动高质量发展

推动高质量发展。中共中央政治局召开会议,分析研究当前经济形势,部署当前经济工作。会议提出,宏观政策要立足于推动高质量发展,更加注重质的提升,更加注重激发市场活力,积极的财政政策要加力提效,稳健的货币政策要松紧适度;坚持房子是用来住的、不是用来炒的定位,落实好一城一策、因城施策、城市政府主体责任的长效调控机制;要以关键制度创新促进资本市场健康发展,科创板要真正落实以信息披露为核心的证券发行注册制。

降低小微企业成本。国务院常务会议明确,要求更好汇聚众智促进经济社会平稳健康发展;确定进一步降低小微企业融资成本的措施,加大金融对实体经济的支持;会议提出要坚持不搞“大水漫灌”,实施好稳健的货币政策,灵活运用货币政策工具,扩大再贷款、再贴现等工具规模,抓紧建立对中小银行实行较低存款准备金率的政策框架;工农中建交5家国有大型商业银行要带头,确保今年小微企业贷款余额增长30%以上。

中央预算投资加快。发改委表示,今年中央预算内投资安排5776亿元,比去年增加400亿元,一季度已下达超过80%,保障了重点建设项目资金需求,为实现经济平稳开局发挥了积极作用;一季度共审批核准固定资产投资项目50个,总投资3703亿元,其中审批34个,核准16个,主要集中在能源、交通运输、高技术等领域。

(文章来源:姜超宏观债券研究)