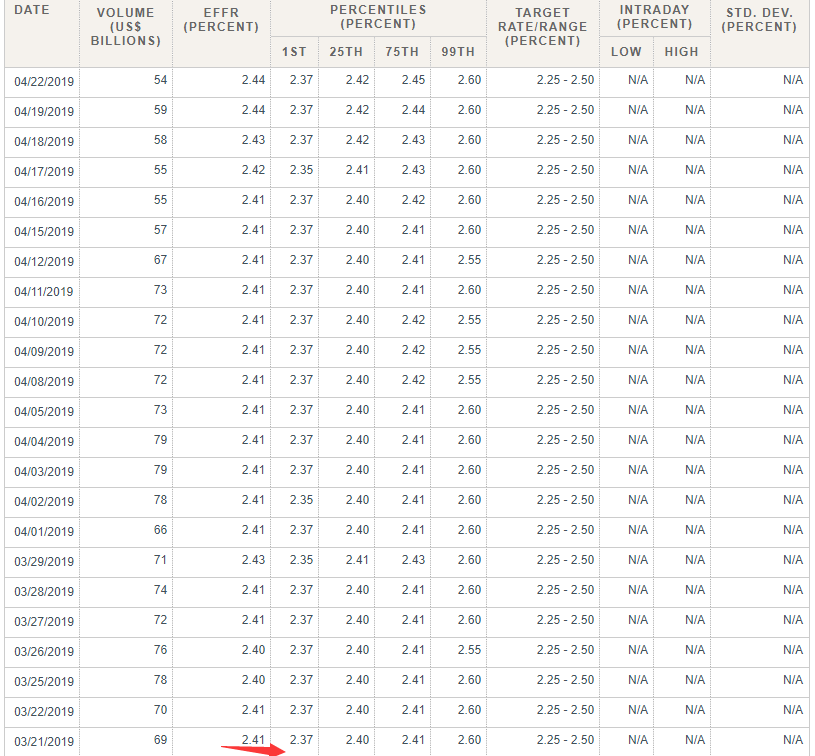

2.44%的利率水平为自2008年3月以来最高,也是自2015年12月美联储启动本轮加息以来的最高位。EFFR不断逼近利率区间的上限,且超过技术上限,这表示美联储正在失去对利率区间的控制。

这一现象自去年四季度以来愈发严重:去年10月末,美联储的EFFR首次触及IOER;今年3月20日,有效利率上升至2.41%,为自2008年以来首次超过IOER。唯一另外一次EFFR超过IOER是在2008年10月,也就是在IOER推出的前后。

这也成为了美联储面临的越来越大的难题。美联储去年曾试图解决过这一问题:分别在6月和12月会议上两度对IOER进行小幅度的技术性调整,也就是将IOER提升20个基点,而不是常规的与联邦基金利率调整幅度一致的25个基点,以帮助在整体区间内控制基准利率、防止EFFR超过区间上限。

这也是为什么尽管超过了IOER,EFFR仍然能够略微低于美联储目标利率区间顶部的原因。

这也使得美联储面临的货币政策前景更加复杂。分析认为,美联储可能会在下周利率会议中讨论这一问题,从这个问题的角度出发他们可能会再调整一次基准利率并更小幅度的提高IOER,但显然在目前美国经济前景不利迹象增多、通胀也未面临压力的情况下,美联储不太可能选择这么做,那么对于如何调整IOER目前也尚不得知。

IOER是美国的商业银行存放在美联储的超额准备金利率。为了鼓励银行存入准备金,从2008年10月开始,美联储开始对这一部分资金支付利息。

当年12月,美联储将联邦基金目标利率区间下调至0-0.25%,这使得超额准备金利率从金融危机前的利率走廊下限变成了上限。而隔夜逆回购利率(RRP)变成了事实上的利率走廊下限。

自那以来,IOER一直被当作是联邦基金目标利率区间的上限,美联储调整IOER主要是为了确保联邦基金利率能够位于目标区间内。联邦基金利率与IOER之差被视为是判断美联储控制短期利率有效性的指标。

EFFR为什么不断攀升?

联邦基金利率是美国银行同业拆借市场的利率,最主要的为隔夜拆借利率。这种利率的变动能够敏感地反映银行之间资金的余缺。央行基准利率上升本质上反映了银行流动性短缺。

分析认为,造成EFFR走升的原因有:美联储多次加息、美联储缩表以及美国国债供应量增加。上述因素推动了货币市场利率不断走高。

这引发了市场对缩表规模和银行准备金水平是否需要调整的讨论。

EFFR走高可能表明,充斥在联邦基金市场上的超额准备金并没有之前估计的那么多,过剩流动性的规模可能被高估了。

美联储缩表时会抛售持有债券,从而收缩市场流动性,推升利率上行,而美联储没有预料到EFFR上行幅度超出预期(即EFFR逼近利率区间的上限)。这可能迫使美联储下一步开始考虑缩表的规模。

因此,这意味着EFFR的上升或将影响到美联储的缩表计划。

不过,美联储自身并不认为联邦基金利率上升是缩表和银行准备金下降的后果。其在去年9月的会议纪要中说,联邦基金利率上升是因为美国国债供应激增,而不是美联储缩表;并表示没有迹象表明上行压力是由于银行体系准备金稀缺造成的。