摘要

我国信用卡人均持卡量和贷款规模均较低。根据BIS数据,17年底我国信用卡人均持卡量为0.42张,而美国已达3.21张,韩国1.93张,日本2016年为2.14张。从信用卡贷款角度来看,17年底中国信用卡应偿信贷总额占金融机构境内总贷款的4.55%,同期美国商业银行信用卡贷款额占全部贷款额的比例为8.37%。

摘要

信用卡业务增速仍高,股份行份额提升。1)信用卡业务增速仍高。2018年末我国信用卡(包括借贷合一卡)累计发卡数量达到6.86亿张,同比增速16.7%,较17年有所放缓;未偿信贷余额6.85万亿元,同比增速约为23%,授信总额15.4万亿元,同比增长23.4%。信用卡业务在个贷业务中比重在上升。2)大行及股份行信用卡贷款占总量的九成以上。18年末大行及股份行信用卡未偿信贷余额分别约为2.69万亿元和3.66万亿元,合计占全市场的93%。近年来股份行信用卡市场份额占比有所升高,逐步挤占国有大行的份额。

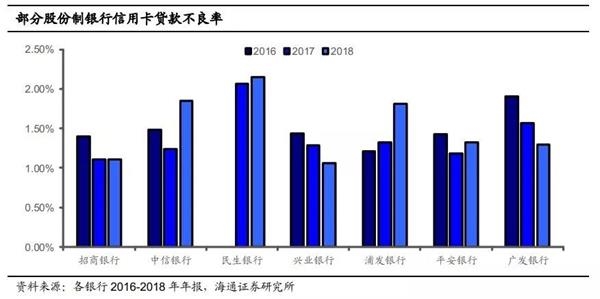

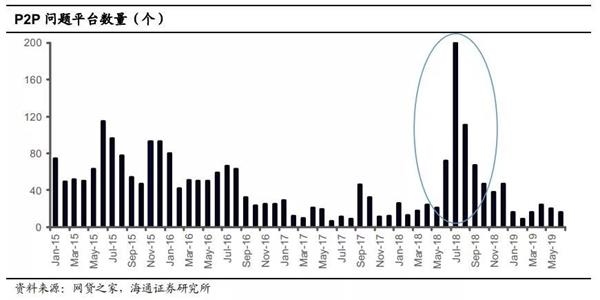

多家银行不良率抬头,共债风险影响质量。1)多家银行不良率抬头。18年末信用卡逾期半年未偿信贷余额约为788.61亿元,逾期率约为1.16%,同比小幅下降,整体看还算平稳。微观角度来看,大行中农行、交行18年信用卡不良率下降,建行不良率小幅增加。股份行中中信银行、平安银行、民生银行及浦发银行18年信用卡不良贷款率有明显回升,其中民生银行的不良率仍旧是最高的,18年底为2.15%,中信银行和浦发银行业都在1.8%以上。2)共债风险影响信用卡贷款质量。18年监管推进成为P2P等网贷平台集中爆雷的导火索,并通过共债风险影响到了信用卡贷款质量。除了监管加剧共债风险外,信用卡不良抬头本质上与当前的整体宏观环境有关。18年整体信用偏紧,社融存量增速新低,当融资增速无法保证存量债务的利息偿还,必然带来债务违约,信用卡背后的主体中,资质较差、信贷资源获取能力较弱的那部分,受到影响兑付发生困难。特别是17年我国信用卡业务迅速扩张,发卡量攀升背后也伴随着一定的客户资质下沉,增加了这部分资质较差借贷主体的比例。

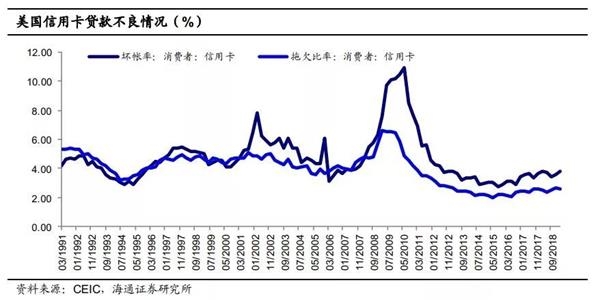

国际比较下我国信用卡不良率并不高。1)我国信用卡人均持卡量和贷款规模均较低。根据BIS数据,17年底我国信用卡人均持卡量为0.42张,而美国已达3.21张,韩国1.93张,日本2016年为2.14张。从信用卡贷款角度来看,17年底中国信用卡应偿信贷总额占金融机构境内总贷款的4.55%,同期美国商业银行信用卡贷款额占全部贷款额的比例为8.37%。2)不良率相对不高。以美国为例,其信用卡坏账率在08年危机后有一个大幅的跳升,坏账率最高接近11%,危机后回落至3%-4%的区间。19年3月底美国信用卡坏账率为3.83%,其中前100大银行信用卡坏账率为3.78%,其他银行为7.37%。相比较而言,目前国内信用卡不良率并不高。

信用卡发展方兴未艾,或可助推消费增长

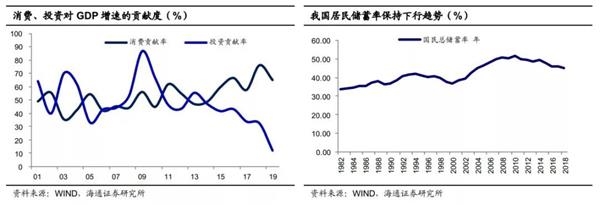

消费成为第一大驱动力。过去中国经济主要靠投资拉动,无论是投资增速还是投资对经济增长的贡献度,都远超消费。但是从15年开始消费增速就超过了投资增速,而从对经济增长的贡献率来看,今年1季度消费的贡献率为65%,远超投资的12%。

我国居民杠杆率还安全吗?目前我国居民杠杆率不算高,但增长较快且债务结构上主要以购房贷款为主,我国居民债务中有七成是购房贷款,真正的消费类贷款占比较低,而IMF报告中美国和加拿大家庭债务中用于消费的占到大多数。部分新购房低收入家庭负债负担非常重,另一方面,一部分付不起首付的人加杠杆的需求被压制。

信用卡发展方兴未艾,助推居民消费增长。近年来信用卡贷款发展较快,对比国际经验当前我国信用卡指标仍处于较安全水平。居民杠杆率整体水平不高,但债务结构上主要以购房贷款为主,消费信贷偏低。而当前消费成为经济增长第一大驱动力,如果能够抑制信用卡贷款的资金不去房市而是流向消费,其实对经济未必不是好事。

风险提示:信用卡客群下沉带来的个人信用风险。

1。我国信用卡的发展与现状

1.1 信用卡业务增速仍高

我国第一张信用卡“中银卡”于1985年诞生,不过在1992年之前信用卡的使用需要提前将钱存入卡中进行消费。随着网络的出现信用卡得到一定发展,1993年6月国务院启动了以发展我国电子货币为目的、以电子货币应用为重点的各类卡基应用系统工程,即“金卡工程”,1995年广发银行发行真正意义上的信用卡产品。此后,2002年中国银联的成立以及2006年个人征信系统运行,都为信用卡发展提供外部条件。

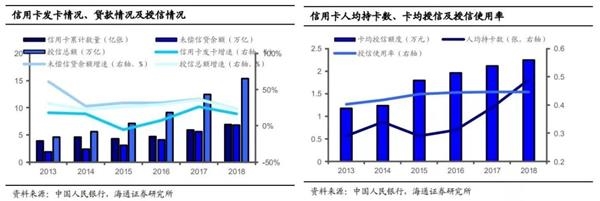

随着经济发展带动人均可支配收入的提高,叠加消费观念转变,信用卡业务得到长足的发展。根据央行发布的《2018年支付体系运行总体情况》披露,截至2018年末,信用卡(包括借贷合一卡)累计发卡数量为6.86亿张,未偿信贷余额6.85万亿元,授信总额15.4万亿元,分别较上年末增加0.98万张、1.29万亿及2.92万亿;人均持卡数为0.49张,授信使用率(应偿信贷余额与银行卡授信总额之比)为44.51%,其中人均持卡数较上年末增加0.1张,授信使用率与上年末基本持平。

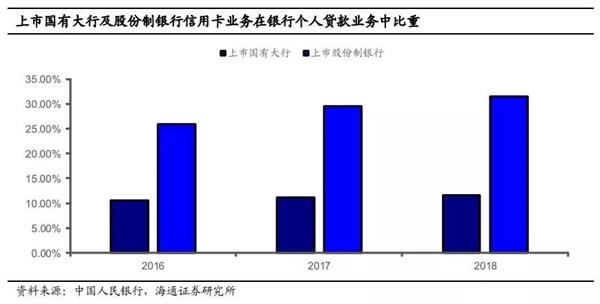

信用卡业务在银行个人贷款业务中比重升高。以上市国有大行及股份制银行为例,近三年信用卡业务比重呈现上升趋势,截至18年末,上市国有大行信用卡业务在总体个人贷款业务中比重为11.6%,较上一年末增加了0.4个百分点,上市股份制银行信用卡业务在个贷业务中比重为31.5%,较上一年末增加了1.96个百分点。

1.2 大行及股份制银行仍占市场绝大部分份额

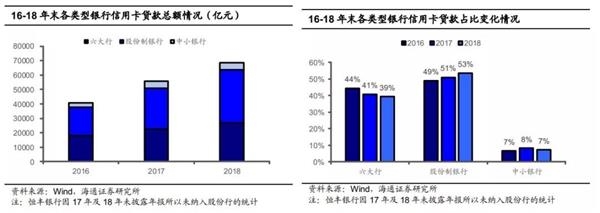

从银行类型来看,六大行及股份制商业银行信用卡贷款占总量的九成以上。我们整理了银行年报中相关信用卡数据,发现截至18年末,六大行及股份制商业银行信用卡(包括借贷合一卡)未偿信贷余额分别约为2.69万亿元和3.66万亿元,合计占18年末全市场信用卡未偿信贷余额的约93%。

股份制商业银行信用卡贷款总额占比近三年逐年升高。从信用卡市场份额占比变化情况来看,股份制商业银行信用卡的市场份额占比有所升高,逐步挤占国有六大行的份额,截至18年末,股份制商业银行的信用卡贷款总额已经占全市场的53%左右。

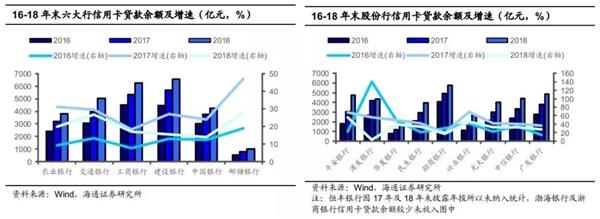

具体来看,截至18年末六大行中工商银行及建设银行信用卡贷款余额较高,超过5000亿,邮储银行最少,不足1000亿。就增速来看17年整体信用卡贷款增速较高,18年有所放缓,其中交通银行及邮储银行增速较高,但邮储银行主要是基数低。

截至18年末,股份制商业银行中招商银行信用卡贷款余额最高,约为5755亿元,其次为平安银行及中信银行,分别为4733亿元及4425亿元。就增速来看,披露相关数据的9家股份制银行18年总体信用卡贷款增速约为28.9%,其中平安银行、浦发银行(17年大幅增长)、兴业银行近几年增速相对较高。

2。逾期情况基本平稳,多家银行不良率抬头

2.1 逾期情况基本平稳,多家银行不良率抬头

从整体来看,信用卡逾期情况较为平稳。根据中国人民银行2009-2018年支付体系运行总体情况报告,截至2018年末,信用卡逾期半年未偿信贷余额约为788.61亿元,逾期率约为1.16%,较上年的1.26%下降0.1个百分点,整体看基本平稳。

从微观角度来看,多家银行信用卡贷款不良率回升。我们整理了信用卡贷款占比较高的6家上市股份制银行(光大和华夏银行未披露信用卡贷款不良率)以及广发银行(未上市)年报,发现多家银行信用卡不良率有所攀升,中信银行、平安银行、民生银行及浦发银行18年末的信用卡不良贷款率较上一年分别上升约0.61、0.14、0.08及0.49个百分点,招商银行基本持平,仅兴业银行和广发银行信用卡不良率有明显回落。其中民生银行的不良率仍旧是最高的,18年底为2.15%,中信银行和浦发银行业都在1.8%以上。

国有六大行中,农业银行、交通银行以及建设银行公布了信用卡贷款不良率的情况,截至18年末,三家银行分别为1.66%、1.52%以及0.98%,较上年末分别变动了-0.33、-0.32级0.09个百分点,其中仅有建设银行18年不良率有所上升,但总体依然处于较低水平。

其他上市银行中,上海银行和江苏银行信用卡贷款余额相对较高,二者18年末信用卡不良率相较于上年末均有所下行,其中江苏银行信用卡不良率从17年末的2.19%降至了1.63%,上海银行则从1.57%降至了1.3%。

2.2 共债风险与信用收缩影响信用卡贷款质量

中信银行及平安银行对18年信用卡不良率上升原因进行了解释,中信银行2018年年报解释为“受宏观经济和监管环境影响,共债客群资产质量出现一定恶化迹象,并在一定程度上波及信用卡行业”。平安银行同样提出“共债风险”对信用卡不良率升高产生一定影响。

具体来看,中信银行18年年报提到一方面“近年来个人消费金融业务呈高速发展态势,个人贷款业务从商业银行逐步扩展到各类消费金融公司、互联网平台,个人消费者同时向多家金融或类金融机构借款的现象(简称”共债“)日益增多”,另一方面,“监管机构进一步加强对互联网消费金融、P2P、小贷等行业的规范性监管,相继出台了整治互联网金融、肃清行业乱象的一系列政策,对肃清行业乱象,维护市场公平竞争与健康发展发挥了重要作用”。

从共债风险对信用卡不良率影响的传导途径来看,一方面部分网贷平台资金的提供者,可以从银行获得较低利率的资金(这里有可能通过不合法的信用卡套现),转而投向如P2P等高利率平台,进行套利,我们以“套利者”代称;还有一部分属于纯粹的资金借贷者,同时向多家机构或平台借款(共债者),且存在借东墙补西墙的情况。当融资平台发生风险,“套利者”则面临本金损失,进而难以归还从银行得到的低利率资金,产生不良贷款,而依靠借新还旧的共债者则难以筹措资金归还借款,同时自身债务风险也会升高,产生更多的不良贷款。

18年监管推进成为P2P等网贷平台集中爆雷的导火索,共债风险影响信用卡贷款质量。根据第三方机构网贷之家的统计数据,去年7月及8月P2P问题平台数量激增,分别有200个及111个,通过共债风险进而对银行端比如信用卡贷款造成一定影响。

今年监管逐渐落地,问题平台数量大幅下降,共债风险得到一定程度的释放。同时各大银行加强风险管理,在信用卡客户的准入方面加强资信水平审核,例如中信银行“制定了疑似共债客户管控规则,扩大高风险客户预警范围”,“针对疑似共债客户等高风险客户采取一系列催收策略”。

最后,共债风险增强、信用卡不良抬头,除了监管因素外,根本上还是与当前的整体宏观环境有关。18年监管对影子银行加强规范,非标融资被限,整体信用偏紧,社融存量增速新低。当融资增速无法保证存量债务的利息偿还,必然带来债务违约。信用卡背后的主体中,资质较差、信贷资源获取能力较弱的那部分,必然受到影响,兑付发生困难。特别是17年我国信用卡业务迅速扩张,发卡量攀升背后也伴随着一定的客户资质下沉,增加了这部分资质较差借贷主体的比例。

3。他山之石,信用卡指标的国际比较

国际比较看,我国信用卡人均持卡量和整体贷款规模都比较低。据国际清算银行的数据,2017年底我国信用卡人均持卡量为0.42张,而美国已达3.21张,韩国也有1.93张,日本这一数据在2016年已经达到2.14张。

从信用卡贷款角度来,2017年底中国信用卡应偿信贷总额占金融机构境内总贷款的4.55%,同期美国商业银行信用卡贷款额占全部贷款额的比例为8.37%。与信用卡体系较发达的市场相比,我国当前的信用卡发展仍有较大空间。

当前我国信用卡不良率不算高。以美国为例,其信用卡坏账率和拖欠比率在08年危机后有一个大幅的跳升,坏账率最高接近11%,危机后大幅回落至3%-4%的区间。截至19年3月底,信用卡坏账率为3.83%,其中前100大银行信用卡坏账率为3.78%,其他银行比较高为7.37%。相比较而言,国内信用卡不良率并不算高。

但要注意不良率攀升的趋势。不良率是一个比较滞后的指标,首先,信用卡发卡时间和不良爆发存在着时间差,其次,不良的实质发生与银行报表中认定为不良又存在一个时间差,这就容易带来不良率指标的突然跳升。

4。信用卡方兴未艾,助推居民消费增长

消费成为第一大驱动力。过去中国经济主要靠投资拉动,无论是投资增速还是投资对经济增长的贡献度,都远超消费。但是从2015年开始,消费增速就超过了投资增速,今年1季度的消费增速为8.3%,高于6.3%的投资增速。而从对经济增长的贡献率来看,1季度消费的贡献率为65%,远超投资的12%。

居民的消费习惯也出现变化,储蓄率出现下降,对消费信贷的需求扩大。2010-2018年国民储蓄率由51.79%下降至45.29%。消费能力的增强及消费意识的提升增加了对消费信贷的需求。

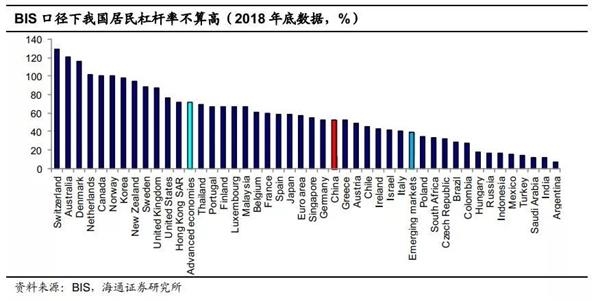

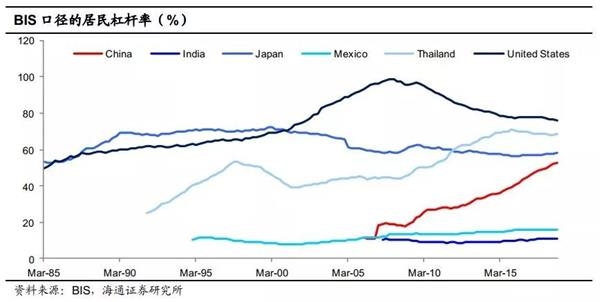

BIS口径下我国居民杠杆率绝对水平不算高。根据BIS计算的居民杠杆率数据,从绝对值看,截至18年底我国的居民杠杆率为52.6%,低于大多数发达国家,但要高于发展中国家平均水平。

近年来居民杠杆率增长较快。须要警惕的是,我国居民杠杆率的增长速度已经远高于大部分中等收入国家,尤其在最近三年。BIS口径的中国居民杠杆率从15年底到18年底提高了13.6个百分点,增幅在其统计的42个国家中排第一。

实际债务负担还可能更重些。在实际生活中居民部门的借款渠道除银行贷款外,还包括住房公积金贷款、P2P、民间借贷等。我们计算了考虑公积金贷款后的居民部门杠杆率,这一数据在18年底为58.76%。导致居民杠杆率低估的可能主要是民间金融借贷,但这一块缺乏权威数据,西南财经大学的中国家庭金融与研究中心(CHFS)在2014年1月发布的《中国民间金融发展报告》中显示13年中国家庭民间金融市场规模为5.28万亿,这一规模是当年年末存款类金融机构信贷收支表中住户贷款的26.6%。如果考虑了民间金融借贷的规模,我国居民部门杠杆率很有可能会有一个比较大的提升,按1.266倍计算的话则为66.2%。

比起整体债务率,债务负担的结构问题可能更值得思考。

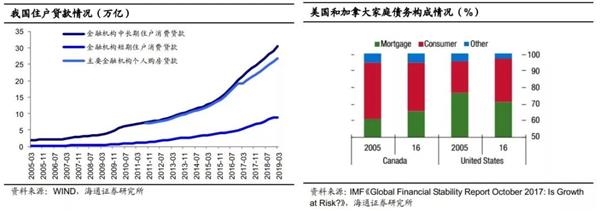

居民债务中主要是房贷,其他消费类贷款占比低。我国住户消费贷款中,短期消费贷占比只占22%,中长期贷款占到78%,中长贷主要是购房贷款,购房贷款占住户消费贷款的近7成。而IMF报告中,美国和加拿大家庭债务中用于消费的占到大多数,按揭贷款占比是比较低的。

新购房低收入家庭负债重。过去几年我国居民贷款上升的很快,主要是房贷推动。由于较高的首付金,一部分付不起首付的人加杠杆的需求被压制,而购房且有贷款的群体中,存在一批低收入高负债买房的家庭,他们已经在政策允许的范围内,将杠杆加得比较高了。

信用卡发展方兴未艾,或能助推居民消费增长。近年来信用卡贷款发展较快,但对比国际经验,当前中国信用卡指标仍处于较安全水平。目前我国居民杠杆率整体水平不高,但增长较快且债务结构上主要以购房贷款为主,真正的消费类贷款占比较低。当前消费成为经济增长第一大驱动力,如果能够抑制信用卡贷款的资金不去房市而是流向消费,其实对经济未必不是好事。

风险提示:信用卡业务快速发展的过程中,也可能存在着无序竞争和客群的逐渐下沉,应警惕其中隐含的个人信用风险。

(文章来源:姜超宏观债券研究)