嘉盛集团:一周展望:重点关注各国央行会议与非农就业报告

撰文:嘉盛集团亚洲技术分析师MattSimpson

周一(2019年9月2日)

澳大利亚制造业PMI、企业利润、商业库存

新西兰贸易帐

日本企业资本支出、制造业PMI

中国制造业PMI

欧元区、法国、德国与英国制造业PMI(终值)

周二(2019年9月3日)

韩国CPI与GDP

澳大利亚经常帐、零售销售、澳洲联储利率决议

英国建筑业PMI

欧元区生产者物价指数

加拿大制造业PMI

美国ISM制造业指数

周三(2019年9月4日)

澳大利亚服务业PMI、GDP

中国服务业PMI

欧元区、法国、德国与英国服务业PMI,欧元区零售销售

加拿大贸易帐、加拿大利率决策

周四(2019年9月5日)

澳大利亚贸易帐

德国工业订单

美国ADP就业/失业金申请、服务业PMI、ISM非制造业PMI

周五(2019年9月6日)

澳洲营建

日本家计支出、领先/同步指标

德国工业产出

欧元区就业(终值),GDP(修正值)

美国非农就业报告

加拿大就业

中国制造业PMI:美元/离岸人民币、澳元、纽元和日元货币对、铜、中国A50、恒指中国制造业已经连续萎缩两个月,令全球经济放慢的观点升温。话虽如此,7月萎缩的速度放慢,如果回到50上方,可能引发一波冒险情绪。由于中国与澳大利亚是主要贸易伙伴,澳元货币对对中国制造业数据异常敏感。不过,在该数据发布前后,同样值得重点关注中国股指与铜的回应。

澳洲联储利率决议与二季度GDP:澳元货币对、ASX200

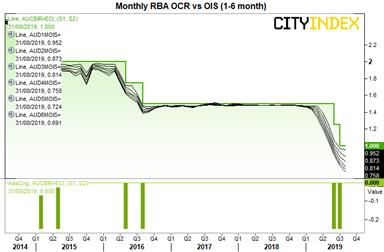

此文发稿时,澳洲联储利率指标预计周二降息25个基点的几率只有11%。而10月降息的几率为74%、11月降息的几率为115%(即完全认同)。从澳洲联储在6月和7月降息25个基点,并且在8月会议记录中透露“循序渐进”方法的同时强调贸易战等外部风险来看,市场的前述反应也在情理中。而且,澳洲联储可能希望看到周三的GDP数据之后再行继续宽松银根。不过,如果澳洲联储在声明中的基调发生明显变化,则仍有可能造成巨大的波动。

至于GDP,澳洲联储预测今年平均增长率为2.5%左右。一季度GDP增长率为1.8%,没有开好头,并且ANZ预测二季度GDP降至1.1%、主流预期值为1.4%。在这样的背景下,经济学家怀疑澳洲联储无法实现2019年的成长目标。预计澳元继续承压,并且如果年率触及1.3%或更低的水平,可能引发降息预期。

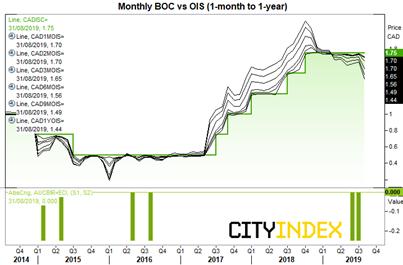

加拿大央行利率决议

考虑到通胀保持在2%左右,没有一如预期下跌,加拿大央行下周不大可能降息。而且从1个月OIS市场看,下周降息的几率不到20%。然而市场怀疑利率的下一步是下调,因为6个月OIS市场计入74%左右降息几率,而且计入了明年4月降息25个基点。所以,我们将密切关注加拿大央行的利率声明,观察是否转向温和。但有可能央行在声明中重申需要监控能源行业与“贸易冲突”的影响,与此同时对国内成长保持乐观。

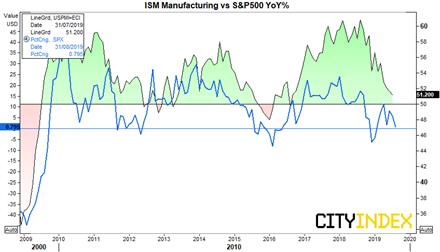

美国ISM制造业:美元货币对、美国股指、西得州原油、黄金与白银

全球PMI继续走低,交易员正在观察制造业PMI是否跌破50,显示制造业萎缩。该数据可以领先GDP6-9个月,对市场而言至关重要。所以,如果该数据出现任何颓势,将降低成长预期、推低企业盈利与价格。

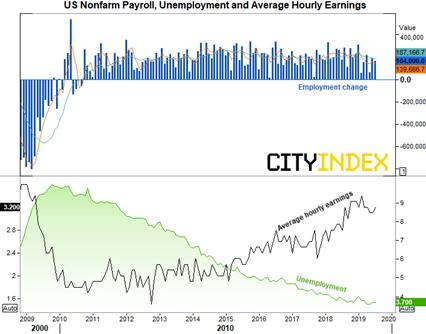

美加非农就业报告:美元与加元货币对、美国股指、西得州原油、黄金与白银

美国新增就业人数料降至15.5万人,远低于1个月均值18.716万人;失业率料稳定在3.7%。周四发布的、与非农就业3个月相关系数达到0.81的ADP如果不及预期,可能导致非农就业修正。但平均每小时收入可能更值得追踪。该指标的年率一直趋于明显上升,交易员将其用作通胀指标(因而能够更好地衡量美联储的决策)。话虽如此,由于CMEFedWatch工具暗示美联储9月降息25个基点的几率达到95.8%,很难看到非农就业数据改变这种几乎板上钉钉的前景。要想改变,我们将需要看到贸易谈判取得切实的突破。而目前来看,没有这种可能性。

请注意,加拿大将同时发布非农就业报告。如此一来,美元/加元可能在受到夹击的情况下波动率上升。如果希望重点关注加拿大就业,加元/瑞郎与加元/日元也是值得考虑。

机构来源:嘉盛集团