瑞幸在美国崩盘了。22亿财务造假和因此蔓延的失望情绪让人们再次反思一个问题:

依靠烧钱补贴的商业模式,是否能真正造就可持续的,甚至一家伟大的公司? 2012年4月,美国总统奥巴马签署JOBS法案(促进新兴创业企业融资法),将创业企业的上市门槛,从原本允许“不盈利上市”,进一步放宽到只要2年经营史、1年特定财务报告,甚至“无需审计师提供对公司内控的证明”。 该法案将初创企业进入二级市场的监管门槛降到前所未有之低。此后,纽交所逐步放弃企业必须盈利两年才能挂牌的要求,纳斯达克更为冒险,没有收入、连续亏损,也完全可以靠讲故事让公众buy in,只要有人愿意掏1500万美元买你的故事,你就能上市。 “Any company can be listed,but time will tell the tale。(任何公司都可以上市,但时间证明一切)”纳斯达克这一理念鲜明诠释了美国人的投资原则: 无门槛地鼓励创业,为高科技、创新型公司填补亏损、解决融资难,为创新而烧钱,让时间来证明企业价值。 对亏损企业的无上宽容,激发了北美资本市场的极大繁荣和创业型社会。 过去二十年,美股不仅催生了谷歌、亚马逊、微软、Facebook、特斯拉等全球科技巨头,而且持续虹吸了网易、新浪、携程、百度、阿里、京东等中国第一代、第二代优质互联网公司。 烧钱真的能造就一家伟大公司吗? 上市时成立不到三年,上市后亏损20年,从一家线上书店发展为全球第一电商平台和云服务平台,这就是亚马逊。几个工程师业余时间开发了一个广告系统,只融了A轮、烧了几千万美金就去纳斯达克敲钟,16年间建成全球最大搜索引擎和数据中心,这就是谷歌。 如果没有资本市场为科技股的巨额亏损买单,就不会有亚马逊、谷歌从零成长为全球领袖级企业;如果没有投资机构烧钱支持创业者完成原始积累,就不会有携程、京东、美团从各个传统消费领域中跑出新经济赛道…… 一时的亏损不是耻辱,烧钱成长也不是原罪。但创业者拿着投资人的钱,不能沉迷于讲故事、争地盘,必须立足企业发展,烧出核心竞争力,烧出技术、服务和商业模式壁垒,才会真正有未来,这是亚马逊、谷歌、京东、美团等踩着无数失败企业的灰烬,留给资本市场的“烧钱指南”。 什么是有价值的烧钱?什么是战术亏损?哪些企业能烧出成功和未来? 中美两国三大电商平台,淘宝亏了6年,京东亏了12年,亚马逊亏了20年。 贝索斯1995年创立亚马逊,参与并引领了全球第一轮电子商务崛起。感觉到世纪之变的他,先从网上卖书开始,迅速做到全品类电商业务,为支付庞大的技术搭建和市场教育成本,两年亏损600多万美元,上市八年烧光30亿美金。 30亿美元,当时可以买下加勒比海的岛国海地。 但,就是这亏损的十年,为亚马逊积累起4000万第一代网购用户,由“网上书店”到电子商务,由一流的供应链系统到一流的IT基础建设,引领电子商务创造出颠覆人类上万年交易方式的新经济。 二十年,陪跑亚马逊的投资者,和贝索斯一起体验了从“烧钱大王”到世界首富的梦幻飞跃。

亚马逊其实大部分时候在赔钱

巴菲特唯一一次说自己“太蠢”,就是错失亚马逊。而孙正义迄今最正确的撒钱是投资阿里。 亚马逊创立8年后,淘宝才诞生。彼时抢先开局的易趣网已背靠eBay,拿下中国2/3的在线交易市场。如果一味效仿亚马逊或eBay,不管烧多少钱,淘宝几乎都是死路一条。 拿着软银弥足珍贵的8千万美元,淘宝先是免除平台交易费,给eBay付费模式以致命一击,又靠支付宝创新、买卖双方即时沟通创新、评价-反馈-优化服务体系创新,步步赢得用户,最终吃下80%份额,逼退eBay,也从亚马逊的巨大阴影下走出了差异化道路。 一切不过发生在一两年之间,数亿人民币灰飞烟灭,换来中国电商快进式开局。 只要稍微复盘下这些伟大公司的草创时代,就不难看出,越成功的企业开局越颠覆和艰难,越难越舍不得浪费弹药,烧的每分钱都是为了在亏损中赢得时间,抓住机遇、布局未来。 如何在烧钱中赢得机遇? 第一,开辟蓝海。 亚马逊把握住了互联网革命这个百年一遇的科技大蓝海,淘宝用免费、低价、第三方支付把握住了中国C2C的蓝海,京东用3C、高品质闯出一条夹缝中的蓝海。 不要碰别人已经做得很成功、很成熟的生意,不要以己之短攻人之长,尽量发现新市场,或者在现有领域里找缺口、打不足,烧钱占领一块新的安全区,而不是只想复制别人的成功。 第二,构筑可持续发展的核心壁垒。 京东的高效物流,美团28分钟配送,淘宝打假反欺诈安全保障,支付宝解决整个电商的信任问题,这些树立行业游戏规则、制定竞争模式的基础设施,就是一个平台乃至全行业可持续发展的根基。这些都是靠烧钱烧出来的,但却不是所有的烧钱都能烧出这些来。 钱可以买来用户,但要持续转化、扩展用户,必须建立起粘住用户的产品亮点、服务优势和闭环能力。通过用户来拉动市场,用市场来完善供应链、服务、效率、产品数据,用数据推进精细化服务,最终形成良性循环,用户越多,核心能力越强,越强,对手越不可追赶。 去年6月,科创板在上海开板,未盈利或累计亏损的企业第一次被准许进入股市,“中国版纳斯达克”作为一次里程碑式的制度创新,被视为对科技创新的最大褒奖。

寄寓着一颗颗冉冉上升的新星

从纳斯达克到科创板,国内国外资本市场一再放低新股门槛,股民、险资、银行、券商的钱一起涌入新经济领域,最大目的就是激励创新、解决创业者融资难,扶植高增长价值企业。 但事与愿违的是,对烧钱和亏损的宽忍,豢养出一些以创新为名空耗资源、鱼目混珠的企业。 2019年,科创板90家企业中20家出现业绩变脸;纳斯达克这两年所有IPO公司中,80%以上是亏损企业,其中包括瑞幸、拼多多等十几家赴美上市的中国企业。 烧钱补贴的发展模式从鼓舞创新变成质疑重重,一个重要原因是很多企业流行讲故事,放数据卫星,拿钱破坏市场规则,以价格战名义打价值毁灭战,甚至认为只要有足够的钱,就能烧出市场,打垮对手,烧出可持续发展。 这是什么春秋大梦? 投资者容忍亏损,是渴望寻找好的投资标的,是为了亏损后的大赚。一旦发现企业没有核心优势,管理者没有新商业技能,就会立刻止损,没有韭菜给你一轮一轮地割。 即便有足够的钱,竞争力也不是说烧就烧出来的。所谓壁垒,必须是人无我有、人有我精,在同样实力背景下,建立比较优势已经很不容易,更遑论很多企业是作为后进者谋求超越。 中国接入互联网比美国晚25年,淘宝比国外电商晚近十年,要击退eBay、亚马逊,只能把客户服务、交易信任、性价比、支付便利、国人消费喜好研究到极致,一点一点抠出优势。 京东更难。做线下被国美暴扣,转线上有阿里、当当,最后靠模式最重、烧钱最快的自营闭环服务做大,死磕品质二字。 美团能打赢百团大战,建立起横跨餐饮、外卖、酒店、生鲜、出行等全业务生活服务平台,靠的是打造出全世界最强的即时配送团队,及本地线上线下闭环服务能力。 价格、品质、体验,最重要的,围绕这些打造出他人难以企及的核心能力,这些最基本要素做到极致就是最强的护城河。 没有护城河,意味着你除了补贴,没有对消费者的吸引力,如果对手补更多,你拿什么护盘?ofo、乐视以及无数O2O和团购网站的幻灭一次次给出教训:没有核心竞争力的恶性烧钱,几乎等同于浪费社会资源的犯罪和欺骗投资者。

是否烧出了核心竞争力,能应对来自同行、甚至巨头的挑战?

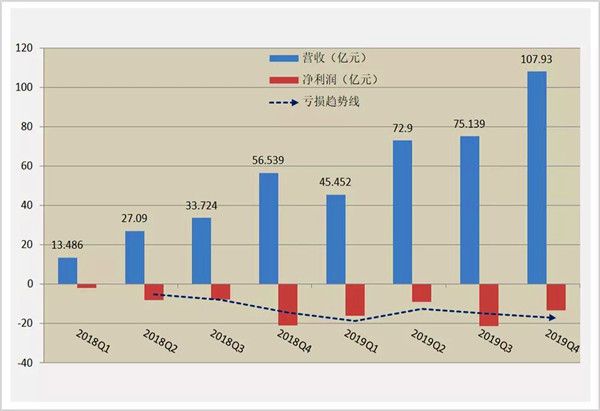

用以上标准衡量当前亏损最大、烧钱最多的上市企业,瑞幸之后,最令市场瞩目的是拼多多。 拼多多与瑞幸有不少共性: 都是速成公司,瑞幸从创立到上市用了1.5年,拼多多用了3年;都靠补贴崛起,瑞幸一年烧掉8.5亿,拼多多2019年经营亏损85.4亿元,平均每天经营亏损2300万;都在巨额亏空下呈现不正常股价,瑞幸上市八个月无盈利,股价却涨了270%,拼多多交易额不到京东一半,去年市值先超百度后超京东,一度坐上中国互联网企业市值第四。 ▲拼多多业绩数据 瑞幸的故事是对标星巴克、做中国白领外卖咖啡。拼多多的故事之一是农村包围城市,5亿下沉用户。 数据显示,拼多多和淘宝、京东用户的重合度分别是46%、25.9%。[1]近一半用户是跨平台用户,如果拿掉每天成百上千万的补贴,有多少“羊毛党”还会继续留存?淘宝、京东不断向三四线下沉,在菜鸟网络和京东物流覆盖下,“农村包围城市”是否构得上核心壁垒? 京东有自营正品、自营物流,淘宝有几十亿SKU超级供应链、2万海外商家和支付安全。拼多多的优势是低价拼团,但淘宝特价版和京东拼购上线,被市场认为是针锋相对跟拼多多竞争,后者价格优势不突出了,服务、品质保障、售后、物流可有超越阿里京东的水平?…… 一旦阿里和京东选择正面竞争,拼多多必须面临灵魂拷问:平台核心竞争力是什么?护城河是什么?留客能力是什么? 产品、服务、供应链,都是行业头部已经玩得很好的,花大笔补贴烧出来的拼团模式、下沉市场,别人在现有模式上“+1”、往下打一打就可能超越。不论3亿用户、5亿用户,几乎是对价格最敏感的一群人,停止烧钱后如何维系?盈利希望是什么? 巴菲特在股市上有“两不投”,一不投亏损无望的企业,二不投没有护城河的企业。 如果拼多多哪天停止补贴,它对用户就没有那么大吸引力,用户留存率降低,它的生意持续发展和增长就堪忧;如果继续补贴,它的财力又没有那么强,跟阿里、京东打下去,即使大家杀红了眼都不赚钱,拼多多也大概率是先撑不住的那个。 继续烧钱,别人比你更能烧。不烧了,没有核心竞争力留住用户,故事讲不下去。这就是资本市场在瑞幸崩盘后对拼多多的最大顾虑。 两年前,拼多多赴美上市之时,黄峥曾感慨:这个“孩子”身上有很多显而易见的问题,眼前充斥着可见的危险和挑战。黄峥看到了危险,却难以真正为薄弱做加固。 瑞幸出事后,有人担心此事可能引发中概股信任危机,给境外上市的中国公司带来伤害。 这只是短期冲击。 长远看,最具破坏力的影响,是引发整个资本市场对烧钱补贴模式的质疑。这种质疑,让原本对创新创业具有巨大扶持作用的亏损宽容、制度宽容,因一次次希望破灭而信任解构,投资者谨慎,市场紧缩,新企业上市融资和草根创业者寻求支持的难度加大—— 富贵险中求,烧钱造梦越来越难富贵。