白酒在资本市场豪气冲天的同时,啤酒并没有闲着。

华润啤酒、青岛啤酒股价均创历史新高,市值双双跃进千亿俱乐部;珠江啤酒、燕京啤酒、惠泉啤酒纷纷也高涨。 资本市场之外,各家企业围绕啤酒市场的争夺也更趋激烈。其中,既有本土企业的你追我赶,也有外资企业的争先恐后,更有中外混合的明争暗斗。 种种迹象显示,已经打了上百年的啤酒业,正在酝酿一场大级别的新战争。

01 百花齐放 野蛮生长

相对白酒在资本市场的火热,啤酒有些落寞。 但它也是竞争最激烈的行业。百年以前,它面临的就是世界性的竞争。 120年前,俄国人在哈尔滨建立乌卢列夫斯基啤酒厂,这是中国土地上最早出现的啤酒厂。

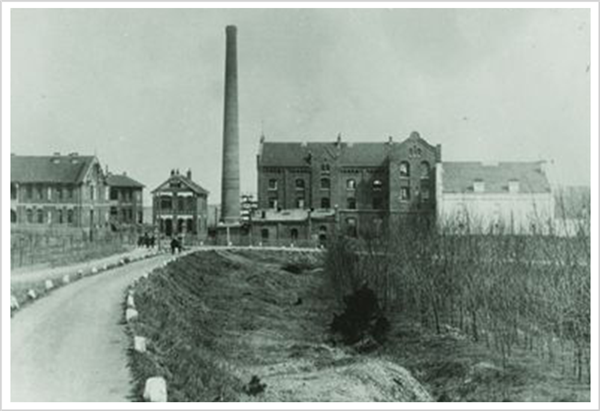

▲青岛啤酒厂建厂原貌

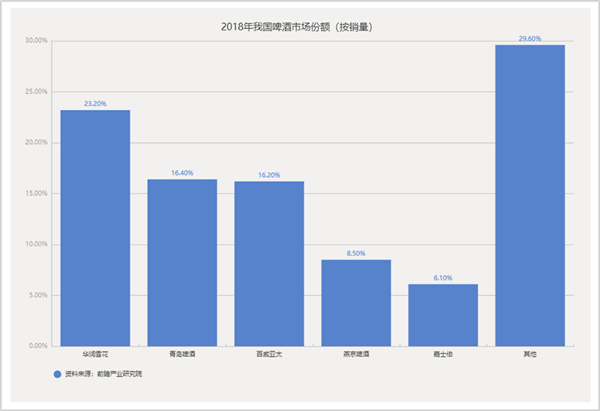

3年后,一群德国酿造师建立的英德啤酒厂(青岛啤酒厂前身)在青岛拔地而起。这是我国第一家现代化啤酒厂。 1914年,“一战”爆发,德国啤酒无法输入。侨居俄国的华商张廷阁觉得,填补德国啤酒空白的机会来了。他将海外资金抽调回国,与同样怀揣“实业救国”梦想的山东商人郝升堂等7人,集资20万银元,在能引来玉泉山水的广安门车站旁,创建了一家中国人的啤酒厂——双合盛五星啤酒厂。 次年,第一批五星啤酒问世,不仅走俏于京津沪等地,后来还远销至港澳地区。 尚还是星火的中国啤酒业,由此开始了燎原。 此后30多年,由于各种限制,中国只在青岛、北京、哈尔滨等地建立了10余家啤酒厂,消费者更是寥寥。直到上世纪80年代,乘着改革开放的春风、消费市场的兴起,以及国家“啤酒专项工程”的加持,啤酒行业开始了真正的爆发。 首先是本土啤酒厂如雨后春笋,不断涌现。每个省市都建有自己的啤酒厂,短短几年,在全国遍地开花,长出几百家啤酒厂。如今的燕京啤酒,就是那一时期的产物。 其次是,消失了的外资也卷土重来。 1984年,英博(前称为“英特布鲁”)与筹建中的珠江啤酒合作生产,成为珠江啤酒的第二大股东,并向北京五星啤酒厂在内的几家啤酒厂转让酿酒技术,开始对中国市场的涉水和探索。 也是这一年,日本三得利啤酒正式进入中国市场,且第一个项目就投资5000万美元,在江苏连云港建立第一个中外合资啤酒厂——中国江苏三得利食品有限公司。 随后几年,更多外资啤酒企业大举进入中国。仅1993年,就有60多家跨国公司挟巨资、技术以及国际知名品牌,来开垦中国这块“酿造业最后的处女地”。 据统计,从上世纪90年代到21世纪初,先后在中国生产的外国啤酒品牌多达28个,中外合资更是近百,嘉士伯、蓝带、百威等全球啤酒巨头,几乎齐聚中国。 这一阶段,外资对中国啤酒市场的争夺,主要通过输入国外成功的啤酒品牌、成型的营销模式、良好的品牌文化和理念、成熟的市场操作手法,在中国投资建厂。 那时,在华的外资啤酒企业中,高层几乎都是外国人,他们凡事亲力亲为,希望“用外国人来征服中国市场”。 然而,由于价格、口味、市场等原因,第一轮交锋中,这些盲目自信的外资啤酒企业,终因水土不服而败北。 90年代,巴斯、中策等大集团,纷纷从中国内地啤酒市场撤资;紧接着,富士达、达能等,也先后放弃了在中国内地的啤酒业务。 中外企业的加速跑,让中国啤酒业快速发展壮大。到1988年,中国大陆啤酒总产量已达656.4万吨,在全球仅次于美国和德国。 这一时期,各家企业的竞争,主要还停留在跑马圈地、各自为阵的粗放阶段。总体量已是世界前列的中国啤酒业,细看下来还是小而散的状态。 但局面很快就打破,各自为阵甚至相安无事的日子,很快就一去不复返。 02 混战时代 巨头崛起 国内啤酒市场百花齐放时,看似江河日下的国外资本,却在酝酿一场更大的正面“进攻”。 在部分外资企业撤出中国的同时,更多企业选择了痛定思痛后“卷土重来”。 他们从台前退到幕后,纷纷以参股、收购本土啤酒企业的方式,步步为营、“曲线救国”,或明或暗地壮大实力,发起了第二轮“进攻”。 像SABMiller和华润啤酒、AB和青岛啤酒、英博和珠江啤酒、纽卡斯尔和重庆啤酒等,都是在此期间实现了“手拉手”。 外资卷土重来之时,本土啤酒也向着做大做强的目标发起冲锋。 首先,以燕京啤酒为代表的本土新势力,开始快速走出本地、扑向全国。 在北京顺义区政府的支持下,1980年代才成立的燕京,不但快速将销售网络铺满北京城的大街小巷,击败包括五星在内的本土百年老牌子,而且依靠一系列打破传统的创新和突破,于1993年冲进全国前三,产销量直逼青岛啤酒。 其次,以青啤、雪花为代表的本土老品牌,也在燕京等新巨头的巨大压力下摆脱吃老本的模式,开始了更狼性的成长。青啤拥有悠久的历史、强大的品牌,雪花则在1993年被华润收购,并以央企的强势资源快速走上全国扩张之路。 而且,伴随实力的增强,各家本土大企业也都效仿外资,采取了收购策略,来更快速的做大。其中收得最猛的,当属青岛啤酒与华润啤酒。 青岛啤酒的收购,某种程度上是被逼出来的。就在燕京快速做大、华润猛虎下山的同时,青啤的发展却相对大大没落了,甚至一度被燕京反超。 如何迎头赶上?青岛啤酒首先想到的就是收购。而且,它也有钱。1993年,青岛啤酒正式上市,一次募集资金16亿人民币,这在当时是笔巨资。 带着这样的底气和百年历史的品牌积淀,青岛啤酒成了收购扩张的急先锋。它运用兼并重组、破产收购、合资建厂等多种资本运作方式,连续拿下了北京的五星、三环,陕西的汉斯、汉中,河北的廊坊啤酒等品牌,在18个省市区迅速建起50多家啤酒生产基地,最先完成了全国性的战略布局。 背靠央企的华润啤酒,则发明出一套“蘑菇战略”将战车快速开向全国。所谓蘑菇战略,其核心要义是,在市场状况比较好的地区,通过收购一家生产厂家作为生产基地来进入该区域市场,然后通过竞争取得区域寡头地位,继而以此为核心向更大范围延伸。 依靠这套战略,华润啤酒先后拿下安徽圣泉、湖北东西湖、四川蓝剑等企业,成功占领四川、辽宁、天津、武汉等大片区域市场,并在当地几乎处于垄断地位。 青啤、华润以资本持续开路的同时,一度以自力更生为主的燕京,也沿袭前者开创的收购道路,举起了收购整合的大旗。 桂林漓泉啤酒、泉州惠泉啤酒、杭州千岛湖啤酒、包头雪鹿啤酒、郑州金星啤酒等地方企业,都归于其麾下;甚至在青啤的大本营山东,燕京都与当地巨头三孔、无名搞在了一起,形成对战青啤的态势。 中国啤酒激烈洗牌时,全球啤酒业也不断掀起滔天之浪,推动着行业格局的重塑,并上演着比中国本土企业更为激烈的整合故事:头部集中,大者恒大。其中的战火自然也被带入中国,并与本土企业合力,把啤酒业的竞争,从大鱼吃小鱼,推进到大鱼吃大鱼的更激烈阶段。 以英博为例,自1997年完成了对南京金陵啤酒厂的收购后,在接下来10年中,它又先后通过入股、收购的方式,拥有了珠江啤酒24%的股份、浙江雁荡山金狮啤酒55%的股份、马来西亚金狮集团在华拥有的12家啤酒生产厂的外方股权,以及湖北宜昌当阳雪豹啤酒厂等资产;并于2006年1月23日,耗资58亿收购了福建最大啤酒企业雪津啤酒有限公司100%的股份,这也是外资在中国啤酒市场上最大规模的单笔收购之一。 2008年7月,美国百威啤酒母公司安海斯(下称A-B公司)以520亿美元被英博收归麾下,并合资为百威英博;接着,百威英博再将当时全球二大啤酒企业南非SABMiller合并,为了尽快完成这场全球并购,百威英博将其持有的中国华润啤酒49%的股份卖给了华润集团。这让华润啤酒成为华润独资的上市公司,同时,也让自己在中国的版图进一步扩大。 在全球整合、大者恒大的趋势下,在持续的资本战、价格战、品牌战之下,从1990年代到2010年代,曾经遍地开花的数百家本土啤酒企业,绝大部分都在巨头的争斗中走进了历史,要么成为巨头的一部分,要么彻底成为了回忆。 03 龙争虎斗 谁主沉浮 早在2003年,中国啤酒消费量便达到2400万吨。从那年起,中国取代美国,成为全球最大的啤酒消费市场。 拥有几百家啤酒企业的中国,也因此连续10多年蝉联“世界第一啤酒大国”。 近30年,中国啤酒市场从高度分散过渡到相对集中。如今,前五大啤酒商分别为华润雪花、青岛、百威英博、燕京及嘉士伯。 公开数据显示,2013年至今,五大啤酒巨头总的市场份额已超过70%,总市占率还在逐年上升。 其中,华润的市场份额最高,2018年已达到23.2%。而华润2019年年报显示,其啤酒综合营业额为331.9亿元,净利润大增34.3%。 其次为青岛啤酒和百威亚太,市场份额均在16%以上。 五大品牌以外,数以百计的中小品牌则“分食”剩下不足30%的市场份额。 目前,国内啤酒市场已逐步形成五大巨头的鼎立格局。 作为巨头之首的华润雪花啤酒,近年表现更是备受瞩目。 2015年开始,公司股价从7港元一路攀升至最高55港元,目前市值最高达1700多亿港元。特别是2019年,股价最高上涨近70%,市值大增500亿港元。 这样的成绩,主要得益于华润雪花在去年4月,以23亿港元收购喜力的举措。 这一收购背后的操盘手、华润雪花啤酒CEO侯孝海曾表示:未来啤酒企业的竞争,一定是高端之争。在消费升级趋势下,中国啤酒业正从跑马圈地转向企业竞速赛。华润啤酒收购喜力中国,既能进一步走向高端,又能借助这一百年国际老厂的全球渠道,参与到国际化竞争中去。 而一直与华润雪花进行“拉锯战”的青岛啤酒,虽然市值远低于华润雪花,最近才刚迈入千亿俱乐部,但在8月5日的第十七届“世界品牌大会暨中国500最具价值品牌发布会”上,青岛啤酒以1792.85亿元的品牌价值,连续17年占据中国啤酒行业首位。其旗下的崂山啤酒、汉斯啤酒、青岛啤酒博物馆及王子四个子品牌,也同时上榜。 青岛啤酒用创新和高质量发展,深度淘洗了品牌含金量,并让品牌的价值链保持协同进化。 青岛啤酒2019年年报显示,公司实现营收279.8亿,同比增长5.3%;净利润18.5亿,同比增长30.2%,创近十年新高。 最近,青岛啤酒发布“百年之旅”“琥珀拉格”系列艺术酿造新品,刚一上市,便获得消费者追捧。 而市值上千亿美元的百威英博,在中国市场同样动作频频。 2017年8月,百威英博与帝亚吉欧启动了黑啤品牌健力士在中国大陆的经销合作;2018年9月,百威英博成为日本札幌啤酒在中国的分销商;同月,又成三宝乐全系列啤酒在中国大陆的独家分销商。去年,还重启其亚洲业务的IPO。 排名第四的燕京啤酒,则略显“疲态”。不久前,A股啤酒业六家上市公司一季报披露完毕,市值200多亿的燕京啤酒,净利润由盈转亏,下降幅度高达518.03%;经营活动现金流净额也减少至2.5亿。 对于业绩下降,燕京啤酒表示,由于新冠疫情使市场萎缩,对公司生产、经营均产生不利影响。目前公司已陆续复工,生产经营有序开展。 但疫情是否真的是这次业绩巨幅下滑的罪魁祸首?这家刚过不惑之年的啤酒厂商,是否也遇到了“中年危机”?这些疑问,依然有待时间来回答。 而拿下重庆啤酒控股权6年多、不甘只做“西南王”的嘉士伯,也有新动作。6月19日,重庆啤酒对外发布公告:嘉士伯计划将体系外的啤酒资产,全部注入重庆啤酒。 据悉,本次“扩容”拟注入的资产共涉及11家控股的啤酒厂商。至此,嘉士伯终于履行其2013年做出的“避免潜在同业竞争”的有关承诺。这无疑会让竞争本已进入白热化的中国啤酒市场,风云再起。 目前,五大啤酒巨头在各自的主战场都实现了“诸侯割据”。 华润雪花,在中国版图上可谓“全面开花”,并在全国十省市占据了市场第一位的宝座;青岛啤酒,则站稳了黄河以北的“大本营”省份,除了总部所在地山东外,还拿下了河北、山西、陕西和甘肃市场的第一;百威、燕京和嘉士伯,通过并购区域内原有的强势品牌,各自拿下了三四个省份啤酒市场份额第一位的名次。 五大巨头的市场割据,让中国啤酒市场的巨头寡占格局已然形成,但其中的明争暗斗却从未停息。 伴随外资巨头在世界版图的决战与整合走进尾声,本土龙头企业实力的持续加强,五大巨头的战争再升级,以及行业加速集中整合也已是大概率事件。 而这其中,最有想象空间,也最可能一举定乾坤的是,中国啤酒业是否会发生百威吞掉世界第二啤酒商南非SABMiller这样的超级并购?如果它发生,五大巨头,谁会最先出局?如果会有一家或者两家成为最后的寡头,它又是谁?