核心观点:

如果未来美联储缩减(Taper)量化宽松政策力度会改变目前美元的弱势吗?不会,一是,目前市场只是存在缩减(Taper)预期,并未改变事实上的流动性宽松局面;二是,美国的货币政策周期属于经济周期的范畴,美元的周期属于金融周期的范畴,虽有互相影响,但并不简单等同;三是,更可能的情形是,在2021年底或2022年中美联储开始缩减量化宽松规模的时候,美元已处于70-80的区间位置。

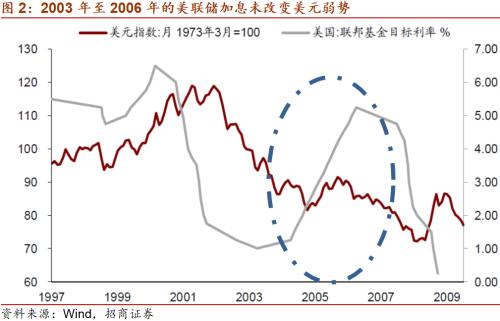

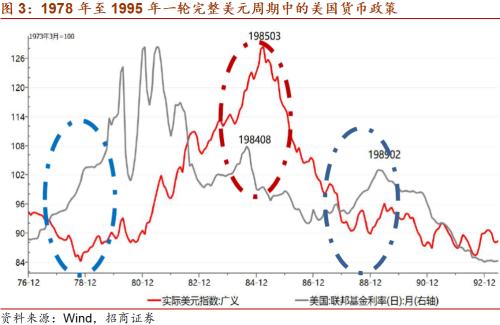

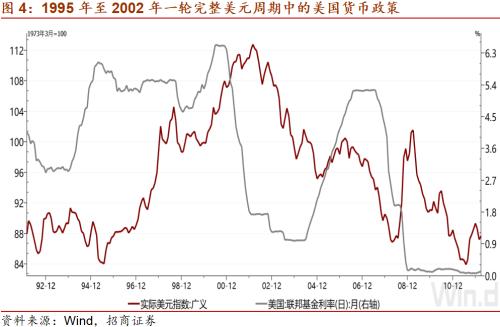

美元周期与美国货币政策周期的关系是什么?美元周期时长16至18年,属于金融周期的性质。美国的货币政策周期一般6年左右,是经济周期(Business Cycle)性质。一轮完整的美元周期包含3次美国的货币政策周期:例如2020年开始美国货币政策宽松,美元进入9年左右的弱势;在此过程中,美联储收紧和放松货币政策都不会显著改变美元的弱势,就如1986年至1989年和2003年至2006年一样。换句话说,美元周期不简单等同于美国货币政策周期,但美国货币政策对美元的强弱转换很重要。

如何看待对美元走势研判的分歧?有分歧非常正常,从市场的角度看,这意味着美元还没有到位,仍有相当大的波动空间。进一步来说,美元具备金融周期属性,是非常典型的资产价格,但是目前的主流分析仍拘泥于经济周期的传统范式“解释”美元,这是表面上观点分歧背后的根本原因。读一读《哈姆雷特》,想象一下,没有王子会怎样?

以下为正文内容:

问:如果未来美联储缩减(Taper)量化宽松政策力度会改变目前美元的弱势吗?

答:不会,一是,目前市场只是存在缩减(Taper)预期,并未改变事实上的流动性宽松局面;二是,美国的货币政策周期属于经济周期的范畴,美元的周期属于金融周期的范畴,虽有互相影响,但并不简单等同;三是,更可能的情形是,在2021年底或2022年中美联储开始缩减量化宽松规模的时候,美元已处于70-80的区间位置。

其实核心的分歧还是在于,如何看待美元的走势,如何看待美元周期?采用我一再强调的金融周期的分析框架,与传统的从实体经济和经济周期角度出发的分析框架相比,解释能力更强,同时更为简洁。比如,金融周期分析框架就可以屏蔽掉近期美国货币政策预期变化带来的困扰。

问:美元周期与美国货币政策周期的关系是什么?

答:美元周期时长16至18年,属于金融周期的性质。美国的货币政策周期一般6年左右,是经济周期(Business Cycle)性质。一轮完整的美元周期包含3次美国的货币政策周期:例如2020年开始美国货币政策宽松,美元进入9年左右的弱势;在此过程中,美联储收紧和放松货币政策都不会显著改变美元的弱势,就如1986年至1989年和2003年至2006年一样。换句话说,美元周期不简单等同于美国货币政策周期,但美国货币政策对美元的强弱转换很重要。

图3和4可见,一轮完整的美元周期中包含2至3轮美国的货币政策周期。美元的转强出现在美联储加息的中后期,但并非每次美联储加息都会带来美元走强;美元的走弱以美联储的大举宽松为前提,但并非每次美联储宽松都带来美元的走弱。

问:如何看待对美元走势研判的分歧?

答:有分歧非常正常,从市场的角度看,这意味着美元还没有到位,仍有相当大的波动空间。进一步来说,美元具备金融周期属性,是非常典型的资产价格,但是目前的主流分析仍拘泥于经济周期的传统范式“解释”美元,这是表面上观点分歧背后的根本原因。读一读《哈姆雷特》,想象一下,没有王子会怎样?