来源: 姜超宏观债券研究

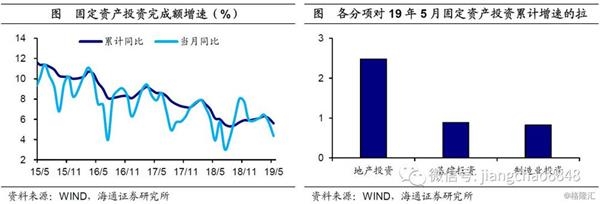

地产支撑投资,年内能否持续?投资增速稳中趋缓,地产成为主要支撑。19年以来经济下行压力仍在延续,固定资产投资增速也随之逐渐放缓,而当前固定资产投资增速主要由房地产投资支撑,19年5月固定资产投资累计增速达5.6%,而占比仅21%的房地产投资拉动了固定资产投资增速近2.3个百分点,也就是说,超过40%的固定资产投资增速是由房地产投资所贡献。地产销售低位震荡,棚改套数全国减半。虽然目前地产投资增速仍然保持较高水平,但地产销售增速趋弱以及棚改退潮为其走势蒙上阴影。

地产投资前高后低,Q4下行或将加速。

预售加快周转,销售领先性失效。地产投资增速和开发资金增速走势高度一致,而房地产开发资金近一半由销售回款贡献,所以通常地产销售走势领先于投资增速两到三个季度左右。但17年底以来,随着外部融资趋紧,房企通过提高期房销售比例加快资金周转,而期房销售完成时并未退出投资环节,这一结构改变造成地产销售对投资领先性失效。

开工带动施工回暖,建安接棒土地费用。地产投资包括建安投资和其他费用两大部分,而其他费用中超过85%为土地购置费。18年地产投资增速的高企主要是由土地购置费所带动,背后反映的是17年以来开启的拿地高峰。但19年土地购置费对于地产投资的支撑作用逐渐淡化,建安投资的地位上升。高周转的开发模式意味着房企需要加快新开工节奏,以便缩短土地储备转化成可供预售商品房的周期,快速回笼资金,但对于销售完成后的竣工节奏则力图延后,这就表现为新开工增速的高企以及竣工增速的低迷,进而带动了施工面积增速由底部缓慢回升,而施工增速与建安投资增速基本同步。由此19年建安投资逐渐接替土地购置费成为支撑地产投资的重要因素

关注“缺口”变化,全年前高后低。首先,从百城土地成交这一领先指标来看,新开工面积增速在二季度末和三季度初存在加速下滑压力,而竣工增速经历长期连续负增长之后也有望加速上升,这将使得新开工与竣工增速之间的“缺口”收敛,拖累施工增速和建安投资。因此,如果持续观察到新开工增速回落以及竣工增速上行,将是年内地产投资增速转向的重要信号。其次,由于土地成交价款领先土地购置费三个季度左右,因此土地购置费增速预计短期保持平稳,但四季度存在加速下行风险。综合来看,地产投资全年增速走势预计将前高后低,一二季度或是全年增速高点,三季度稳中趋降,而四季度明显回落,我们预计全年地产投资增速在7%-8%左右。

地产投资虽有拖累,消费引领经济企稳。实际和名义增速收敛,走势与经济更相关。17年和18年地产投资实际增速与名义增速之间背离有所加大,而用来刻画经济增长的是GDP实际增速,因此过去两年虽然地产投资名义增速走高,但对于经济增长的贡献其实有限。但19年以来地产投资实际增速向名义增速加速收敛,因此地产投资走势与经济增速的相关性加强。杠杆已在顶部,投资恐难指望。经济不靠举债来施行强刺激的背景之下,整体来看投资增速难以快速上行,特别是此前对投资增长拉动居首的地产投资,会给经济增长造成一定的压力。减税规模加码,消费带动企稳。但与以往不同的是,19年减税降费政策的加码促进消费回升,而消费对经济增长的贡献率远超投资,因此消费有望成为带动本轮经济企稳的主力。

19年开局以来,固定资产投资增速稳中趋缓,而房地产投资是支撑固定资产投资增速的主要力量。那么,在地产销售增速持续走低、地产需求整体趋弱的背景之下,地产投资在19年能否继续“独善其身”<a本报告对此进行展开分析。<>

1。 地产支撑投资,年内能否持续?

投资增速稳中趋缓,地产成为主要支撑。19年以来经济下行压力仍在延续,固定资产投资增速也随之逐渐放缓,5月固定资产投资当月同比增速降至5%以下。而当前固定资产投资增速主要由房地产投资支撑,19年5月固定资产投资累计增速达5.6%,而占比仅21%的房地产投资拉动了固定资产投资增速近2.3个百分点,也就是说,超过40%的固定资产投资增速是由房地产投资所贡献,另两大分项基建投资和制造业投资对固定资产投资增速的拉动均不足0.9个百分点。

地产销售低位震荡,棚改套数全国减半。虽然目前地产投资增速仍然保持较高水平,但其年内维持在高位的前景并不乐观。一方面,地产销售增速持续低位震荡,自18年9月地产销售当月增速转负以来,其增速水平一直未超过2%,并且由于受到高基数以及三四线地产销量增速回落的拖累,5月商品房销售面积增速再度转负;另一方面,15年以来每年超过600万套的棚户区改造到了19年也显得成色不足,根据财政部的数据,19年全国计划棚改套数尚不足300万套,较18年全年实际执行套数下降超过50%,棚改的退潮也给地产投资的走势蒙上阴影。

那么,地产投资年内究竟将会呈现怎样的走势?而一旦地产投资高位回落,是否会对经济带来比较大的冲击?

2。 地产投资前高后低,Q4下行或将加速

2.1 预售加快周转,销售领先性失效

投资依赖资金投入,销售回款贡献近半。投资离不开资金的支持,因此我们可以看到,地产投资的增速和地产开发资金增速的走势高度相关。而从房地产开发资金的来源上,接近一半都是由地产销售的回款所贡献,19年5月地产销售所形成的定金及预收款和个人按揭贷款,合计占到房地产开发总资金的49%。地产投资所需资金很大一部分来自于销售收入,也就决定了地产销售情况对于地产投资而言具有一定的领先性。

地产销售领先性失效,地产投资逆势攀高。从历史经验上来看,地产销售大约领先于地产投资两到三个季度左右,因此我们通常可以通过前期地产销售的情况,来对地产投资的走势进行预判。但是17年底以来,地产销售对于地产投资的领先性开始失效,两者走势出现了比较明显的背离,在地产销售增速震荡下行的态势之下,地产投资增速却并未随之走弱,反而逆势上涨,攀至高位。

为什么地产销售对于投资的领先趋势会被打破?

外部融资趋紧,预售加快周转。地产销售对投资领先趋势被打破的根源还是要从融资上说起,随着地产去库存步入尾声、去杠杆的进程逐步推进,地产企业的融资环境愈发趋紧,从开发投资的资金来源上看,17年来自国内贷款的资金增速高达17.3%,而到了18年,这一增速则由正转负至-4.9%。贷款融资增速的下滑,令房企更加依赖于销售回款带来的资金回笼,高周转模式也就愈发受到房企的青睐,期房销售比例自16-17年比较稳定的76%左右跃升到18年的81%,提高了5个百分点之多。

现房售卖退出投资,期房仍需施工建设。更为关键的是,现房和期房的销售对于地产投资的影响完全不同。就现房销售而言,在房屋竣工交付之后的售卖,意味着这部分房产完全退出了投资环节;但是就期房而言,虽然在预售前已经完成了投资的部分比例,但由于其尚未达到竣工交付的标准,所以在售卖之后还需要一定时期的施工建设,仍会形成地产投资。因此,预售比例增加所带来的结构性改变,是造成地产销售对投资领先性失效的主要原因。

2.2 开工带动施工回暖,建安接棒土地费用

18年地产投资:土地费用高增,建安投资低迷。虽然地产销售对于地产投资的领先性失效,我们仍可以从结构上来分析地产投资的变化。地产投资按照构成来分主要包括建安投资(包括建筑工程、安装工程和设备工器具购置)和其他费用两大部分,而其他费用中超过85%为土地购置费。18年地产投资增速的高企主要是由土地购置费所带动,土地购置费占大头的其他费用部分增速从16年的5.3%升至17年的近20%,再攀升至18年的44%,而建安投资增速则从16年的7.4%一路下行至18年的-3.3%。18年全年地产投资增速9.5%,但剔除土地购置费之后地产投资增速仅-3.2%。

前期拿地高峰,土地费用高企。18年土地购置费用的高增长反映的其实是17年以来开启的拿地高峰,16年我国土地购置面积仍在削减,而17年购地面积终于见底回升,同比增速也由负转正,库存去化态势之下又开启了新一轮购地浪潮。17年和18年土地购置面积增速均在14%以上,远高于16年-3.4%的水平。而土地成交价款与购置面积增速走势基本一致,但要领先于土地购置费用,这也就解释了为何18年以来土地购置费用对地产投资的拉动作用明显上升。

19年地产投资:土地费用淡化,建安地位上升。但其实到了19年,土地购置费对于地产投资的支撑作用已经淡化,18年底其它费用对地产投资累计同比增速的拉动高达12个百分点,而19年5月只有7.5个百分点左右,与此同时,建安投资的作用较18年有所改观,由18年底拖累地产投资2.4个百分点转为19年5月对地产投资拉动近4个百分点。

高周转下的开发节奏:快开工、缓竣工。为了快速回笼资金,房地产企业在18年大幅提高了商品房的预售比例,而这种模式必然意味着房企需要加快新开工节奏,以便缩短土地储备转化成可供预售商品房的周期。但只要期房销售达成,房企只需按照销售合同安排建设进度即可,而且由于前期加快开工造成的资金占用,后续施工和竣工节奏的放缓还可以改善资金压力。而一方面,高周转模式要求房企加快新开工节奏;另一方面,前期购置的土地也逐渐进入开工周期。这也就表现为新开工增速的高企以及竣工增速的低迷。

新开工带动施工,建安投资回暖。随着新开工面积增速的走高以及竣工增速的低迷,新开工面积占施工面积的比例也不断提高,18年新开工面积占施工面积比重超过25%,较17年上升2.6个百分点,而17年这一比例仅较16年上升不足0.9个百分点。新开工增速高企以及占比上升,加之竣工增速较为低迷,共同带动施工面积增速由底部缓慢回升,而施工增速与建安投资增速基本同步。由此19年建安投资增速回暖,与土地购置费用一起成为支撑地产投资维持高位的重要因素。

2.3 关注“缺口”变化,全年前高后低

理清了房地产投资在近两年的变化逻辑,那么,今年房地产投资的走势以及节奏又将如何演变?

前期拿地回落,关注“缺口”收敛。目前建安投资对于地产投资的支撑作用上升,而这主要由于新开工和竣工之间“缺口”扩大,造成施工增速的上行。但从百城土地成交这一领先指标来看,新开工面积增速在二季度末和三季度初存在加速下滑压力,事实上新开工面积累计同比增速在5月已经见顶回落,当月同比增速更是跌至不足5%。而如果考虑到新开工对竣工的领先性,并且竣工面积累计同比增速已经录得17个月的连续负增长,创下有数据以来的最长负增纪录,因此其也有望开始加速上升,这势必将使得新开工与竣工增速之间的“缺口”收敛,拖累施工增速,进而拉低建安投资。

因此,如果持续观察到新开工增速的回落以及竣工增速的上行,将是年内地产投资增速转向的重要信号。

土地先稳再降,年底加速下滑。对于土地购置费主导的费用部分而言,由于土地成交价款大约领先土地购置费三个季度左右,根据土地成交价款的前期走势判断,土地购置费增速在短期预计保持平稳态势,前文也表明目前土地购置费用对地产投资增速的拉动仍有7到8个百分点,存在一定的韧性,但是四季度随着成交价款增速的下滑,土地购置费用增速存在加速下行的风险,将使得地产投资增速也随之不断走低。

全年走势前高后低,四季度下行或将加速。综合来看,由于新开工和竣工增速之间的缺口预计将逐渐收敛,拖累建安投资,而三季度土地购置费用增速或将保持平稳,对于地产投资增速仍有支撑,但四季度存在下滑风险。因此全年来看,地产投资增速的走势预计将前高后低,一二季度或是全年增速高点,三季度稳中趋降,而四季度明显回落,我们预计全年地产投资增速在7%-8%左右。

3。 地产投资虽有拖累,消费引领经济企稳

实际和名义增速收敛,走势与经济更相关。地产投资的结构变化也使得其对经济的作用发生改变。12年至16年地产投资名义与实际增速的走势基本一致,但17年和18年地产投资实际增速与名义增速之间背离有所加大,名义增速不断走高而实际增速较为低迷,但我们通常用来刻画经济增长的是GDP实际增速,因此过去两年虽然地产投资名义增速走高,但对于经济增速的贡献其实有限。而19年以来,地产投资实际增速加速回升,向名义增速水平收敛,因此地产投资走势与经济增速的相关性加强。

既然与经济走势相关性加强的地产投资,在年内存在增速回落的压力,而外部环境不确定性也在加大,那么,经济增速会否像地产投资增速一样持续下滑呢?

杠杆已在顶部,投资恐难指望。经过过去三轮加杠杆,目前我国社会总杠杆率已达250%左右的历史顶峰,很难再大幅上升,而社融增速年初业已企稳,但呈现L型走势,也难现大幅反弹。经济不靠举债来施行强刺激的背景之下,整体来看投资增速难以快速上行,特别是此前对投资增长拉动居首的地产投资,在年内增速趋于回落的态势之下,确实会给经济增长造成一定的压力。

减税规模加码,消费带动企稳。但与以往不同的是,消费有望成为带动本轮经济企稳的主力。19年减税降费政策的加码,能够在很大程度上提高居民收入,从而促进消费回升。我们估算今年给居民部门减税降费1万亿左右,将会提升消费增速2%,而消费对于经济增长的贡献率超过投资的5倍。因此即便年内地产投资增速存在小幅下行的压力,靠消费的回升也能带动经济企稳,对经济增长的前景不必过度悲观。